2019美元资金价格趋势_2019年美元汇率波动表

1.美国债券基金流入今年有望创纪录

美国债券基金流入今年有望创纪录

外界普遍预计,美联储本周将进行10年来的首次降息,投资者正在考虑的最大不确定性是,今年还能再降息多少次,股债市场的受欢迎程度正受此影响。

投资者美联储最有可能在7月31日为期两天的会议结束时,将联邦基金利率下调25个基点,降至2.00%~2.25%的区间。这是自2007年9月金融危机开始形成以来第一次全面的利率宽松周期,还是有限度的降息来预防经济衰退,目前还尚不清楚。

另一方面,**日公布的强于预期的美国第二季度国内生产总值数据,又佐证全面宽松可能没有必要。因此,目前市场**的焦点在于,鲍威尔如何描述美联储进行降息的背景。这种不确定性正左右着全球的股债市场。

债市仍受资金追捧

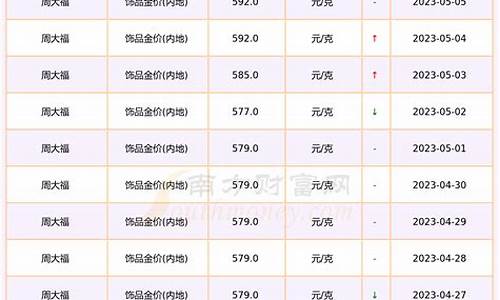

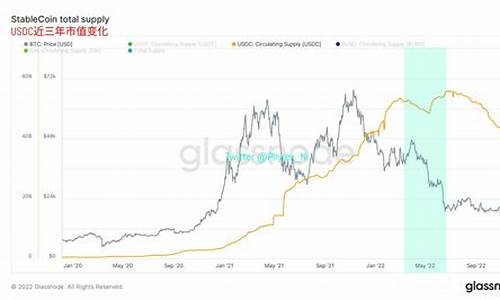

截至7月17日当周,追踪债券的共同基金和交易基金录得121亿美元资金流入,为连续第28周流入。根据美银美林(BankofAmericaMerrillLynch)对全球数据的分析,这使今年迄今为止的总投资额达到2540亿美元,按年化计算,2019年有望达到创纪录的4550亿美元。相比之下,过去10年流入美国的债券为1.7万亿美元。

当存在不确定性时,许多投资者会把钱投资于他们认为更安全的东西。美银美林本月早些时候对基金经理进行的调查显示,市场已经连续第二个月做多美国国债,有大量市场参与者持有。

经济数据仍然为多空齐现。FactSet的数据显示,市场对全球经济增长的预期越来越低,这促使标准普尔500指数成份股公司下调了预期,将今年的预期盈利增长率从3月底的3%下调至1.6%。但最**公布的美国就业、消费者支出和工业生产等一系列经济数据显示出一定的增长势头。

美国股市已升至历史高点,投资者转向债市的热情也快速增长。美银美林全球投资策略师伍德表示,目前投资者仍然认为,经济增长、企业利润或通胀都不会有太大的上升空间。投资者正将资金配置到固定收益市场中一些风险最低、最保守的领域。原因之一是,过去10年,企业通过回购帮助支撑了股市,回购在一定程度上推动了资产价格的上涨,而非完全因为企业盈利能力的改善。

风险资金偏好增加

历史经验证明,降息极大可能对股市更有利。过去美联储在经济衰退之外开始降息共有5次——包括年、1987年、1989年、1995年和1998年——标准普尔500指数在随后的6个月里**均上涨11%,第二年上涨16%。

无论如何,标普500指数在美联储降息周期开始后的几个月里有上涨的历史,甚至在上世纪90年代中期的两次小周期也是如此。标普500指数今年迄今为止已上涨超20%,部分原因在于降息预期,但降息25个基点可能不足以延续甚至维持2019年的涨幅。相反,市场将**鲍威尔对经济的看法,来判断他是否有进一步降息的意愿。

仍有不少偏好风险的资金开始流入股市。美银美林称,追踪美国股市的共同基金和ETF今年迄今已录得455亿美元的资金流出。对美联储减息的希望越来越高,促使一些投资者最**进行了风险更大的。美银美林称,股票基金的“大出血”已经停止,过去6周有220亿美元流入美国股票基金。

降息或为预防性

值得注意的是,分析师对比了以往数次降息的数据发现,与之前几轮降息相比,这次降息前的宏观数据似乎要更好。601788(光大证券)分析师从制造业、消费者、房地产、劳动力市场四个维度进行比较,发现这次除了制造业PMI在降息前6个月的下降幅度与过去5轮相**之外,其他几个领域的关键指标都明显好于过往。

基本面尚可,为何还要降息?分析师认为,认为这与全球经济疲软、贸易摩擦带来的不确定性有关,属于“预防式”降息。

分析师认为,这一点可以从美联储的褐皮书中看出端倪。褐皮书是美联储定期发布的跟踪区域经济的报告,由12个地区联储根据本地区的情况撰写,自2018年1月以来,褐皮书中出现“关税”、“贸易”、“不确定性”等词的次数明显增加。其中,“不确定性”一词出现的次数在今年7月的褐皮书中达到22次,为**两年来最多,表明全球经济疲弱和关税政策给美国企业带来的影响仍在扩散,这也是引发美联储降息的重要原因。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。