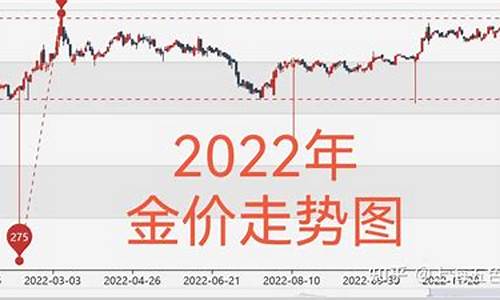

国际金价会继续跌吗_国际金价连涨无法停止

1.我想了解未来三个月的黄金价格

2.黄金投资有哪些好处?

3.黄金市场的展望未来

我想了解未来三个月的黄金价格

分析:金价今年将见顶

过去10年,投资黄金有时就像是一种只赚不赔的买卖。自2001年以来,金价每年都在上涨,年均涨幅达到可观的18%。

然而今年,这种情况正受到挑战。通常属于黄金看涨派的银行分析师,在预言金价将升至创纪录水平的同时也发出警告称,根据最新形成的共识,2011年可能会成为金价见顶的一年。

这一预期基于如下观点,即美国经济复苏的势头将开始增强,这会迫使美联储(Fed)收紧货币政策,让债券和股票的收益率变得更具吸引力。

“随着经济逐步改善,实际利率将会上升,这将限制金价的涨势,”高盛(Goldman Sachs)驻纽约分析师戴维?格里利(Did Greely)表示,“我们认为,对于黄金投资者而言,谨慎的做法是开始为金价见顶做好准备。”

很多分析师将1月初以来市场情绪的变化,视为黄金市场前景的预兆。由于投资者对美国经济前景越来越有信心,对欧元区财政问题的担忧也有所减轻,因此资金已流入股市,债券收益率也在上升。

黄金这一防范经济不确定性的传统避险工具已因此受到拖累。贯穿2010年下半年、建立在担心双底衰退基础上的火爆行情已经消退。一些投资者已开始获利了结。

去年,金价上涨了30%,12月中旬曾创下每盎司1430.95美元的纪录名义峰值,但自那之后累计下跌了7.5%,本周已跌至每盎司1322.70美元的3个月低点。

银行人士表示,金价下跌所反映的是短线交易员获利了结的行为,而非投资者大举撤退。实际上,几乎所有交易员和分析师都认为,金价今年将创下新的纪录。根据伦敦金银市场协会(London Bullion Market Association)的一份调查,受访者对金价新高点的预测从每盎司1550美元至每盎司1850美元不等。

尽管如此,仍有很多人发出警告,称金价一再上涨的阶段已经结束。除高盛之外,包括瑞银(UBS)、瑞士信贷(Credit Suisse)、巴克莱资本(Barclays Capital)、麦格理(Macquarie)和贵金属咨询公司GFMS在内的其它机构也都预测,金价将在今年末或明年初见顶。

瑞士信贷贵金属分析师汤姆?肯德尔(Tom Kendall)表示:“今年下半年我们将看到这样一种情况:人们调整了所关注的市场驱动因素,美国超低利率对金价的刺激逐渐消失。”

投资者已开始注意到这些警告。美国商品期货交易委员会(CFTC)称,美国期货市场上金价走低的投机性头寸的数量上周升至2005年年中以来的最高水平。整体而言,投资者仍看涨金价,但他们的头寸配置状况反映出,他们的看涨程度是2009年7月以来最低的。

那些投资于黄金ETF(交易基金)的投资者也已相应减仓。过去5年,黄金ETF吸引到了海量的资金流入,对推高金价起到了一定作用。规模最大的此类基金——SPDR Gold Shares周二遭遇其6年历史上的最大规模的资金流出,令其黄金持有量降至去年5月以来的最低水平。

高盛的格里利表示,投资者此时已着手保护自己免受金价下跌的冲击,做法是购买看跌期权,这样在市场出现回调时就可限制自己的亏损。肯德尔补充称,“一两家”对冲基金已“开始考虑长期退出策略”。

“最初的抛售可能会比较剧烈,”格里利表示,“但我们认为,剧烈程度不会像上世纪70年代末、80年代初那样大。”

几乎没有策略师现在推荐做空黄金。由于亚洲的通胀显著加剧,新年的第一周,来自该地区的黄金需求大幅上升。此外,各国央行已停止出售黄金储备,转而成为黄金的重要买家。

此外一些投资者认为,较长期而言,美国将面临高通胀。他们辩称,美联储将无法成功退出其“定量宽松”政策。由于通胀高企,因此即便名义利率上调,实际利率也仍将处于低位。在这种情况下,投资者很有可能会继续将资金投入黄金。

GFMS的菲利普?克拉普维伊克(Philip Klapwijk)表示,同样,如果欧元区主权债务危机范围扩大,金价上涨趋势可能会持续下去。一些人认为,债台高筑的美国各州可能会引发新的金融动荡。

“市场开始认为,全球经济能够轻松戒除对廉价资金的依赖,”德意志银行(Deutsche Bank)的丹尼尔?布雷布纳(Daniel Brebner)表示,“我们并不完全认同这个观点。”

迄今这波黄金涨势的根本原因,是经济中屡屡出现新的、出人意料的、破坏稳定的风险。有可能引发动荡的因素目前依然存在。

黄金投资有哪些好处?

黄金投资好处一、价值稳定恒久

奢侈品不能保值,房屋和地皮是否能永久保值呢?且不说中国内地施行的70年房屋使用权,时间长了之后房屋的维护和保养都是一笔很大的费用,如今人们已很难见到年代稍久的房屋,那些房屋已经全部都不存在了。地皮同样无法永久保值,万一出现天灾人祸,都会令地皮的价值大幅下降。况且地皮的价值还受所在地经济发展的影响,取决于的规划,国家的治理和经济制度的完善等。黄金就不会有这样的问题,在任何时间,任何地方,其价值都不会被地区的突变而撼动过。

黄金投资好处二、投资的市场很难出现庄家操控

任何地区性股票的市场,都有可能被人为的操纵。但是黄金市场却不会出现这种情况。金市基本上是属于全球性的投资市场,现实中还没有哪一个财团的实力大到可以操纵金市。也正是由于黄金市场做市很难,所以为黄金投资者提供了较大的保障。

黄金投资好处三、产权转移的便利

在黄金市场开放的国家里,任何人都可以从公开的场合购得黄金,还可以像礼物一样进行自由的转让,没有任何类似于登记制度的阻碍。而且黄金市场十分庞大,随时都有任何形式的黄金买卖。而股票、房产的转移则会复杂很多。

黄金投资好处四、可以有效对抗通货膨胀

几十年间,通货膨胀导致的各国货币缩水情况十分剧烈。等缩水到了一定的程度时钞票就会如同废纸一般。而黄金却会跟随着通涨而相应的上涨。因此,进行黄金投资,才是避免在通涨中被蚕食的最佳方法。

黄金投资好处五、是世界通行的

古代世界各地的人们都视黄金为出远门的最佳盘缠,时至今日,黄金仍然是世界通行的货币。只要手中拥有真正的黄金,在世界各地的银行,首饰商,金商都能够把黄金兑换为当地的货币,黄金可以全世界通行无阻,它的货币地位比美元还要稳固。另外黄金也是全世界都认可的资产,所有国家的人们对黄金的贵重价值都有共识。

黄金投资好处六、没有折旧问题

几乎所有的奢侈品都会遇到折旧的问题,比如名包,名表,名车等等。崭新买回来时已经无法原价出售,用过并且时间久了之后价值更是贬值得厉害,可能连原价的一半都不值。但黄金不存在折旧的问题,其光辉和价值是永久的。当金饰久经佩戴变得失色之时,黄金本身的价值并没有消减,市场上没有价格打了折扣的二手黄金,黄金只要重新清洗就可以恢复原来的光泽,可以随时熔炼制造全新的金饰或金条。

黄金投资好处七、没时间限制,可随时交易

香港金市的交易时间市从早上9点到第二天凌晨2点30分(冬季是3点30分),投资者可以进行港金和本地伦敦金的买卖。香港金市收市,伦敦又开,紧接着还有美国,24小时都可以进行黄金的交易。

黄金市场的展望未来

2012年,注定是黄金历史上不平凡的一年。虽然金市几经波折,欧债危机和美联储轮番上阵,但黄金价格全年上涨110.13美元或7.04%,连涨12年的走势创造了商品期货的新纪录。进入2013年,美联储突然释放出可能提前结束宽松的信号,使得今年的贵金属市场更加扑朔迷离。对此,多位专家认为,今年的黄金市场仍有看头。

新春黄金进入销售高峰期

一年一度的春节即将来临,市场上以蛇年贺岁为主题的黄金产品再度成为消费的主流。

据了解,每年新年都是黄金销售的高峰期,今年也不例外。除传统的金戒指、金项链外,金吊坠、金锁、金元宝、生肖金等产品比较畅销。可以说,现在已经进入了黄金销售旺季。

2012年金价涨幅超过7%

一边是黄金销售高峰期,另一边的黄金投资市场也十分火热。去年,相比股票、基金、期货等相对缩水的投资渠道,黄金投资仍是市场上极少能跑赢CPI的投资品种。

从年初至今,国际金价上涨了7%左右。2012年全球市场热闹非凡,欧债危机愈演愈烈、全球央行开闸放水、美国触及债务上限等,一度令市场焦头烂额,黄金市场也几经波折。去年上半年,黄金价格整体上呈现先扬后抑走势,后维持低迷行情,11月初后黄金才开始迎来一轮上涨周期,整年的行情是维持固整状态,涨幅达7.04%。

总体来看,2012年黄金市民称不上丰硕之年,在历经2011年1920美元/盎司的历史高位后,国际黄金并未再度创造奇迹,国际黄金价格去年起步为每盎司1570美元左右,到去年底也1700美元附近。

去年现货贵金属涨势,最根本原因就是美欧日央行的购债几乎进入了“无限”购债周期,由此推动了金价的上涨。

国际金价的变化,也影响着国内金价。去年,国内金价也出现多次变化,金饰价格第一轮上涨从去年初开始,曾突破400元/克,而后价格则一直维持在380元/克―390元/克。

今年金价仍有上涨的空间

虽然去年黄金市场未如预期,但其连续12年的涨幅创造了商品期货的新纪录,再次彰显了其避险霸主的地位。进入2013年,金市扑朔迷离,但多数专家认为,今年的黄金投资仍有看头。

据介绍,国际黄金价格平均黄金从2001年2月的251美元/盎司起步,随后逐年递增,2011年平均为1571.52美元/盎司,至2012年最高时的每盎司1796美元,一直呈上升的趋势,连续涨了12年,只是每年涨幅略有不同。

今年的金价仍有上涨的空间。今年黄金依然有看多因素存在,如2012年12月,美联储决定继续推出QE4,令美元的升势受阻,阻碍了黄金的下跌,再加上欧美等国的经济仍低迷等因素,支撑着黄金价格。而且从主要经济体近日的表现和未来的预期看,2013年全球货币政策进一步宽松将是大概率,加上当前经济复苏力度和进程依然偏弱,宽松基本面依然利于金价的上涨。

业内人士分析也认为,宽货币紧财政将是今年全球经济政策的主基调,宽松货币政策以及央行购金继续利多黄金价格,但低迷经济将打压黄金消费,季节性因素仍是黄金走出波段行情的主基调。预计2013年黄金将保持U型宽幅振荡走势,金价高点会在每盎司2000美元附近。

另外,有专家称,按黄金12年来的走势,当黄金年度增幅低于6%后,第二年黄金价格分别取得了19.8%、18.2%、24.6%的强劲增长,以此测算今年黄金价格波动的均值或能维持12%左右。

以稳为主中线可做多持有

今年的黄金市场有可能上涨,理财专家建议,投资者需摆正心态,选对方法,宜放眼投资。

今年国际金价有可能涨至每盎司1800美元,但导致金价在一定时期下行的因素依然存在,所以投资者应保持谨慎心。

在金融危机、欧债危机的背景下,黄金成为避险资产中备受青睐的产品。但黄金最重要的功能是对冲其他投资的风险,抵御通胀,并非投机套利,其盈利能力实际上也相对弱一些。所以,投资者应从长远的角度看,长期进行黄金的投资,分散家庭资产投资风险。

据了解,目前,普通市民投资黄金理财大致分为实物黄金、纸黄金、黄金T+D、黄金期货、黄金股票、黄金ETF、黄金定投等。这些投资方式的风险大不同,可选择合适自己的品种进行投资。

操作上,该专家建议,对于投资实物黄金,需继续等待金价企稳再入场,今年建议继续持有。对于投资黄金T+D品种,操作上可考虑以波段做多为主,同时兼顾短线的做空机会。求稳的市民,可以通过黄金定投等方式参与投资。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。