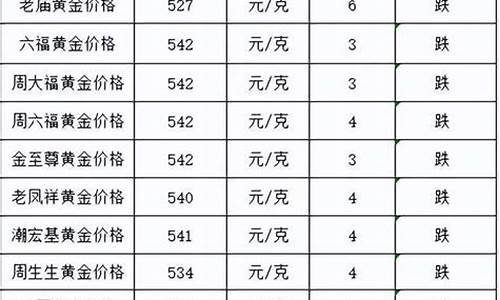

云南今日黄金回收价格查询_云南市场金价走势分析

1.国内银首饰及其他制品市场概述

2.有色金属行业专题报告:至暗时刻已过,有色迎来新序章

3.值得持有5年以上的股票(高分悬赏)

4.黄金板块股票有哪些

国内银首饰及其他制品市场概述

王莹 王维玮 靳湘云

银作为最早被人类所了解的金属之一,在全球历史发展中占有重要地位。在东方,白银早在公元前220年成为汉代货币金属,明代开始正式实行银两本位制。而在西方,银币应用的痕迹在圣经中就已经出现,犹大为了30枚罗马银币出卖耶稣。近代大航海时代,西方远洋船队在南美洲开采白银后横渡太平洋运至亚洲以换取瓷器、香料等。

随着“银本位制”时代的结束以及科学技术的快速发展,白银从货币金属向工业金属转变。在贵金属中价格最便宜的白银,因为拥有最好的导电性、延展性以及高达91%的反射性,被广泛应用在现代工业中,包括电子电气行业,如银合金电接触材料、太阳能银浆等,催化剂、钎焊料、电池、感光摄影、环保净化以及医学保健等。同时首饰、银器、银币等应用依然在白银制造业消费中占有重要地位。在当前全球金融危机尚未解除的大背景下,投资者积极寻求避险工具。白银与黄金一起,成为投资者热捧的产品。中国人民银行每年发行贵金属纪念币,其中银币种类包含熊猫币在内一般在20个左右。此外,随着银行个人贵金属业务的推广,纸黄金纸白银等产品快速进入市场并被消费者所接受,呈翻倍增速。

图1 2000~2011年中国白银制造业消费量

数据来源:安泰科

这10年时间里,中国的白银消费也得到极大发展。2000年1月,中国人民银行取消白银的“统购统配”政策,对白银生产经营活动按照一般商品的有关规定管理,白银市场放开,行业获得快速发展。白银制造业消费从2000年的1360吨增长至2011年的6088吨,年均递增幅度达到14.6%(图1)。

1.银币银章

1.1 银币银章的历史

马克思说过:“金银天然不是货币,但货币天然是金银。”历史上,银币一度作为国家的主要流通货币。白银早在公元前220年成为汉代货币金属,明代开始正式实行银两本位制。

中国历史上的银货币有多种形式,包括银锭、银条、银元宝和银元等,纯度一般都在95%以上,官银纯度较高。

退出货币流通的历史舞台后,近年来,银价的不断走高,以及对未来价格的良好预期,使银币成为投资者追捧的焦点。

图2 熊猫银币

1.2 中国人民银行发行的银币

建国后,为纪念或庆祝一些重大政治和社会事件,中国人民银行发行纪念币,材质通常选择纯金、纯银或其合金等。自1979年中国发行当代第一套金币-纪念中华人民共和国成立30周年纪念币开始。到2005年为止,当代金银币已发行了34年。

34年里,银币共发行了890个品种,发行总枚数达3440万枚。从面额上看,最小的是0.5元,最大的是300元,其他还包括200元、150元、100元不等(图3)。面额5加拿大元的银币是中国金银币中的特例。1998年为纪念白求恩到达中国60周年,中国人民银行和加拿大皇家造币厂联合发行了一套2枚银币。其中发行量最多的是10元面额,占总发行量的52%,其他依次是5元、50元、300元等面额。

图3 中国人民银行发行的纪念银币种类

资料来源:中国金融统计年鉴

2012年中国珠宝玉石首饰年鉴

图4 中国人民银行发行的纪念银币重量及枚数资料来源:中国金融统计年鉴

因市场对纪念币需求旺盛,2010年央行发行的纪念银币枚数和重量出现明显增长。2010年共发行银币26种,同比增加4种;发行292万枚银币,同比增长57.8%,其中发行熊猫银币150万枚,同比增长250%;发行总重量达103.5吨,同比增长38.6%(图4)。

现代银币生产主要采用模冲法。大批量银币生产采用连续浇铸法制取锭或棒材,然后轧制成银币所要求厚度的板材,作中间热处理消除加工硬化后,再模冲得银币主坯。用稀硫酸溶液酸洗,清除表面上的铜和氧化物膜,银币坯呈纯银光亮白色。水冲洗后干燥,侧面在轧机或皱纹机中滚花,正面在压机或造币机上刻印图案和文字。

一般大型企业要配备1千吨冲压设备以用于批量生产。

央行主要由造币总公司委托3家造币厂生产纪念币,包括沈阳造币厂、上海造币厂以及深圳国宝造币有限公司。沈阳造币厂主要完成配额内纪念币,除白银外,原料还包括金铜钢等。深圳国宝造币有限公司2011年完成配额内纪念币100多吨,2012年前10个月已经完成2011年全年产量,预计2012年产量同比会继续保持增长。熊猫币作为央行推出的最主要的纪念币,会随需求出现一定的产量调整。

1.3 其他银币及银章

除央行发行的纪念币,其他银币及银章的流通性较差。高端品牌和大型企业,如熊猫币或长城牌等产品,附加值占比重较多。其他企业自行发行的银币及银章销售情况并不乐观,因此主要集中在景点、会议或公司礼品及纪念品等。

纪念银币及纪念银章的纯度一般较低,由主办方直接向加工厂定制。

2.银质首饰及制品

2.1 银质首饰及制品的历史

我国的银首饰有悠久的历史,其中包括普通银首饰及少数民族饰品等。普通银首饰种类繁多,包括戒指、耳环、项链、簪子、手镯等。少数民族因为文化的差异,发展出特别具有民族特色的饰品,也是生活中的必需品,比如苗族的银项圈、银片及大型银头饰等。

银制品的历史则可追溯至夏商时代,根据出土的春秋战国时期文物,可发现我国已经有相当高水平的制作银器上包金镶玉的技术,比如河南辉县出土的战国文物包金镶玉琉璃银带钩。秦陵地下宝藏中发现的铜车马上配有大量金银饰品,其中二号铜车马上黄金饰件737个,白银饰件983个。出土的银制品可分为生活用具(食器、容器、茶具、花瓶、熏香器和其他器具)、供养器(灯、炉、鼎、香案、烛台、宝函、棺樽、菩萨像等)和法器(钵孟、如意、锡杖等)。

2.2 银质首饰及制品的生产和加工

从银质首饰及制品的材料来看,主要包括纯银、925银铜合金(Sterling)、银铂合金、银锌(彩银)、银硫(乌银)、银金(鎏金银器)等。从制备工艺上来看,主要分为两种,一种是铸造法,一种是半成品加工制造。

图5 亿元以上金银珠宝市场摊位数及增速

资料来源:国家统计局,安泰科

图6 亿元以上金银珠宝市场成交额及增速

资料来源:国家统计局,安泰科

目前银质首饰和制品的加工厂规模较小,处理量在1吨以下的加工厂大约占据市场的80%以上份额。加工集中在深圳、广东番禺、浙江温州、云南、河北、河南等地。尤其是福建莆田和深圳水贝是金银首饰的生产销售集中地,超过3000多家工艺生产商集中在此,其中涉及白银的中小企业约占总数的1/4。在全国范围有少数大型白银首饰礼品生产商,每月采购量在10吨左右,其中纪念币银币银章及制品等占公司全部产品目录60%左右,首饰占30%。

图7 2010~2012年中国金银珠宝首饰零售额

资料来源:国家统计局,安泰科

在目前全民投资金银市场的情况下,2010年生产企业及产品产量猛增。据国家统计局统计,亿元以上金银珠宝等首饰交易市场摊位数同比增长21.5%达到13205个,前值为15.3%。全年成交额达到360亿元,同比增长14.2%;其中批发市场占87%,零售市场仅占13%。

2011年金银珠宝首饰零售额达到1837亿元,同比增长42.1%。从月度零售额变化可以发现,在年底和年初元旦及春节附近,即2011年12月至2012年2月,是全年首饰消费最旺盛的时期,夏季为首饰消费淡季。2012年1至10月份,金银珠宝零售额1791亿元,同比增长18.2%。预计零售额将继续保持增长,但增速同比将放缓。

2.3 银质首饰及制品的价格

根据国家统计局的数据显示,近年来我国金银珠宝首饰零售价格基本保持增长态势。增幅最大的是2006年,首饰零售价格指数同比增长19.7%,2010年同比增长14.5%。

图8 2004~2010年中国金银珠宝零售价价格指数

资料来源:国家统计局,安泰科

3.国内外白银价格

1979年底银价曾一度飙升至50美元/盎司,经过4年左右的回落,在每盎司5美元附近徘徊了近20年。自2003年开始新一轮的上涨行情,在2011年4月份创下30年新高49.77美元/盎司。同期金价的上涨极大地带动了银价的走势;而投资者更广泛参与的背景,使得银价走势比金价更为波动。随后由于投机泡沫的破碎以及工业需求的疲软,价格震荡下跌。2012年总体处于弱势调整阶段,于8月底进入新一轮上涨空间。

图9 1978~2010年LBMA白银定盘价趋势

资料来源:LBMA,安泰科

国内银价总体跟随国际银价走势变动。上海华通铂银交易市场现货白银价格在2011年4月底首次突破万元大关,随后剧烈下调。2011年最高价10405元/千克,最低价5770元/千克,震幅80.3%,年均价7673元/千克,同比增长65%。

上海黄金交易所白银T+D在2011年最高10639元/千克,最低5742元/千克,振幅85.2%,年均价7579元/千克,同比增长69%。

上海期货交易所自2012年5月10日起白银品种上市,开盘价格6190元/千克,到11月初最高7438元/千克,最低5632元/千克,均价6431元/千克。

图10 国内白银现货、期货及延期市场价格

资料来源:上海华通,上金所、上期所、安泰科

4.我国银产量继续维持增长态势,但增速减缓

中国白银产量包括四部分:独立银矿产银、铅锌铜金矿等副产白银、进口矿(包括银精矿和基本金属精矿)冶炼白银及再生银。

国内独立银矿产量很小,在当年总产量中的占比低于5%。白银产量主要来自基本金属铜铅锌和黄金的副产。从2011年国内白银的主要生产企业来看,以铜铅锌冶炼企业为主。

据中国有色金属工业协会统计,2000~2011年间,中国白银产量年均递增幅度达到21%。2000年以来,中国铜铅锌产业的快速发展,积极拉动白银的产量增长。另外,2003年以来,白银价格的突飞猛涨,也鼓励了国内白银回收工业的迅速崛起。

据有色金属工业协会统计,2011年中国白银产量同比增长6%到12348吨。从年度产量环比增速来看,产量增速在放缓,标志着国内基本金属和白银的生产经过前期的快速增长后进入一个稳定的阶。段

图11 中国白银产量

资料来源:中国有色金属工业协会,安泰科

5.2011年我国白银产品进出口继续下滑

白银市场开放前,国家对白银的进出口管理十分严格,白银的进出口量每年都不超过100吨,1999年前基本没有白银的出口。白银市场开放后,对外贸易经济合作部1999年11月发布了外经贸管发第702号《白银出口管理暂行办法》,对白银出口实行出口配额管理制。配额管理的品种涉及白银的有银粉、未锻造银及银的半制成品。此后相继出台了《白银国营贸易出口企业资格标准》,每年公布《白银国营贸易出口企业名单》。

图12 2006~2011年中国银首饰及器皿等出口变化趋势

资料来源:中国海关,安泰科

中国主要出口白银初级产品如银锭,进口原料和白银加工产品如银精矿、银粉等。

表1 2011年中国白银产品进出口情况 (单位:吨)

数据来源:国家海关总署

2011年,国内白银产品的进出口继续延续自2007/2008年以来的下滑态势。

随着国内深加工能力的提高,以及一些国际公司在国内开设工厂,白银深加工产品的供应能力提高,进口呈下降趋势。如硝酸银的进口从2007年开始锐减,银粉进口在2008年达到峰值后开始下降。

从进出口产品种类分析,进口产品为国内生产能力不足的高端产品,出口则主要为初级原料。国内深加工技术处于中低端水平,急需企业升级换代,发展高端产品,谋求发展空间。

2011年其他银质首饰及其零件出口334.1吨,同比下降18.9%。银制器皿及其零件出口11.34吨,同比增长60.93%。自2007~2008年国家对出口退税优惠政策进行调整后,银制器皿及其零件优惠政策取消,导致出口的大幅缩减。从2007年的334吨锐减到2008年18.2吨,降幅达94.7%。同时,其他银质首饰及其零件出口量也从峰值的525吨,下降至433.8吨,降幅17.42%。

图13 2011年银质首饰及其他零件出口国别及地区分布

资料来源:中国海关,安泰科

图14 2011年银制器皿及零件出口国别及地区分布

资料来源:中国海关,安泰科

根据出口国别及地区分布,2011年银质首饰及其他零件出口主要面向美国、香港、德国、英国、荷兰、韩国等,其中美国和香港为主要出口国家和地区,分别占出口总量41%及31%。

在2007年国家取消出口优惠退税政策以前,银制器皿及零件出口地区主要是香港,占全部出口量的99.6%。但在2011年,主要出口地区是香港和刚果,分别占57%和35%。

6.下游行业需求量及构成

2000年,白银市场开放后,极大地推动了深加工行业的发展。随着中国城市化、工业化进程的加快,对白银的需求呈现快速增长的态势。

国内白银主要用于电子电气、钎焊合金及焊料、照相业、铸币证章、银饰品及其他。2011年,国内白银消费量达到6088吨,同比增长6.8%。

随着白银工业的发展和成熟,国内发展深加工产品的热情逐步提高。随着科技的进步和人们生活水平的提高,特别是电子工业的飞速发展,白银产品深加工开发逐步呈现四大热点:电子电气工业、焊料合金(银基合金)、纳米银和银系抗菌材料等。银币银章等作为实物投资手段的一种,越来越被国内的消费者所关注,增长较快。

有色金属行业专题报告:至暗时刻已过,有色迎来新序章

1.1. 行业基本面:行业复苏较快

从全国有色行业运行状况来看, 2019 年和 2020 年前三季度,有色金属采选业的营业收入 同比增速分别为-4.6%、-3.1%,利润总额同比增速分别为-28.8%,5.9%;有色金属冶炼及压 延加工业的营业收入同比增速分别为 7.2%、1.5%,利润总额同比增速分别为 1.2%、2.1%。

虽然受到受疫情影响,有色金属行业在一季度受到较大的压力,但是随着复工复产的较快, 各项指标快速回升。2020 年前三季度,全国有色采选业工业增加值累计同比增速为-0.4%,有 色冶炼加工工业增加值累计同比增速为 1.9%,四季度和 2021 有望加速恢复。

有色金属上市公司 2020Q3 营业收入增速为 12.2%,增速较 2020Q2 提升 0.8 个百分点; 2020Q3 营业利润增速为-1.6%,降幅较 2020Q2 收窄 22.1 个百分点。

贵金属上市公司 2020Q3 营业收入增速为 12.7%,增速较 2020Q2 下降 2.3 个百分点; 2020Q3 营业利润增速为 51.7%,增速较 2020Q2 提升 13.6 个百分点。

工业金属上市公司 2020Q3 营业收入增速为 8.6%,增速较 2020Q2 提升 2.4 个百分点; 2020Q3 营业利润增速为-21.9%,降幅较 2020Q2 收窄 19 个百分点。

稀有金属上市公司 2020Q3 营业收入增速为 26.8%,增速较 2020Q2 下降 3.4 个百分点; 2020Q3 营业利润增速为-0.3%,降幅较 2020Q2 收窄 36.8 个百分点。

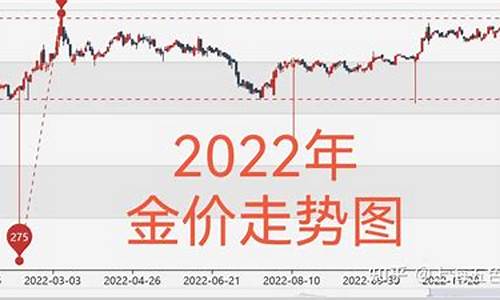

1.2. 贵金属价格冲高回落,工业金属价格 V 型反转

贵金属方面 ,国际金价在2020年前10个月里上涨23.5%,受全球疫情和美元走弱的影响, 黄金价格一度突破 2000 美元/盎司。2020 年 8 月以来,美元指数呈现底部盘整态势,贵金属 价格呈现一定回调,处于高位盘整状态。

工业金属方面, 全年工业金属价格呈现 V 型反转走势,随着复工复产的加快,大多数工业 金属价格已经高于恢复到去年水平。从均价的角度来看,铜、铝、镍前 10 个月的均价已高于 去年全年均价,铅、锌、锡表现相对较弱。

小金属方面,下游需求较弱导致钼价格从高位回落,出现较大调整;钨价依然处于底部盘 整。钴价全年呈现区间震荡,锂、海绵钛价格出现较大回落。

稀土方面,轻稀土价格较去年底下跌较多,中重稀土价格较去年有较大抬升。轻稀土供给 恢复较快,在需求较弱的情况下,价格相对疲软;中重稀土价格则受制于供给,价格强势。

1.3. 上半年有色板块表现:基本同步大市

2020 年前 10 个月有色板块上涨 4.54%,上证综指上涨 5.72%,有色板块基本同步大盘指 数;在 29 个行业涨跌幅位于第 17 位,行业对比表现据中;有色子行业中只有贵金属和锂板块 涨幅较大,铅锌表现最差。

2.1. 疫苗成功和疫情受控促进复苏

疫情对经济的压制即将过去。虽然当期欧美疫情出现第二波,部分国家再度采取封禁措施, 但医疗能力和应对水平明显提升,对经济的影响逐渐减弱。特别是疫苗研发成功,开始大规模 接种后,疫情对经济影响将逐渐散去。

国内经济已经提前步入复苏阶段,投资、消费和出口都成呈现明显改善的态势。2021 年是 十四五规划的开局之年,各项规划将正式落地推进,在新旧基建方面,国家有望继续加大投入。 美国大选尘埃落地之后,大规模经济刺激计划也将展开,预计规模将达到 2 万亿美元。英国脱 欧也将在 2021 年一季度完成,不确定性因素减少。

2.2. 货币财政双宽松加快复苏步伐

为应对疫情对经济的冲击,各国均采取了积极的货币和财政政策,2021 年宽松的力度可能 持续,这将加快全球经济复苏的步伐。在财政和货币双管刺激下,2020 年下半年经济已经出现 明显复苏迹象,美国三季度 GDP 环比增速高达 33.1%,中国 GDP 在二季度迅速转正并在三季 度达到 4.9%,摩根大通全球综合 PMI 已经连续 4 个月在 50%以上,全球经济已度过至暗时刻。

2.3. 低库存或促发有色金属价格新一波上涨

在经济复苏的大背景下,矿业资本开支减少和库存水平较低为触发新一轮周期奠定了基础。 A 股上市的有色金属公司在 2017-2019 年持续下降,资本开支的走低意味着未来 2-3 年新增产 能趋势性放缓。同时,工业金属库存处于 历史 较低水平,特别是铜、铝库存,处于最近若干年 最低的水平。

3.1. 铜:精铜矿紧张利好资源型企业

铜价回到最近 2 年的高水位,上一次高点出现在经过数年供给改革后的 2018 年。

南美疫情导致精铜矿产量有所放缓。 2020年9月智利铜产量同比下滑0.8%至47.99万吨, 1-9 月产量同比增 0.4%至 426 万吨。其中,Codelco 公司 9 月份铜产量同比增加 9.6%至 15.92 万吨,1-9 月产量同比增加 2.9%;Escondida 公司 9 月份产量同比下滑 6%至 9.41 万吨,1-9 月产量同比增加 2.4%;Collahuasi 公司 9 月份铜产量同比增加 9.4%至 5.34 万吨,1-9 月产量 同比增加 23.2%。

废铜进口减少,进一步压缩国内供给。 2020 年 1-9 月中国进口废铜(实物量)66.7 万 吨,同比大幅减少 46.1% 。由于二季度中国从东南亚地区进口废铜受疫情影响较大,叠加欧 美疫情严重地区废铜回收和出口也受到较大影响,加上国内废铜政策转变,导致国内废铜加工 或贸易等相关企业进口相对谨慎,也从而国内废铜市场货源维持偏紧趋势。

下游需求持续改善。 电力领域是铜的第一大用户,2019 年国家电网投资非常低迷,全年 同比下降 9.6%,2020 年较 2019 年大幅改善,2020 年前 9 个月投资增速为-1.8%,全年有望 实现正增长。房地产领域投资和销售状况均好于 2019 年,均有望实现正增长。下游需求状况 转弱的主要是空调领域。2021 年,电力、地产和空调等领域有望持续改善。

3.1.1. 洛阳钼业:拥有 TFM 铜钴矿,形成多矿种+贸易战略格局

公司拥有刚果(金)铜钴、国内钼钨、澳大利亚铜金、巴西铌磷四大矿产板块和全球第三 大金属贸易商,形成形成多矿种+贸易战略格局,业绩抗风险能力较强,贸易业务与矿业板块 的协同效应逐步凸显。公司刚果(金)TFM 项目铜钴矿未来产量可能翻番,铜产量 40 万吨/ 年,钴产量达 3 万吨/年。此外,公司参股印尼镍钴矿湿法项目,建成后镍金属产量达 1.5 万吨 /年。国内钼钨、澳大利亚铜金和巴西铌磷业务将保持稳定,金属贸易业务对其他矿山业务起到 协同作用。

3.1.2. 紫金矿业:拥有境内外优质铜矿资源

公司拥有刚果(金)卡莫阿铜矿、塞尔维亚 Timok 铜金矿、国内巨龙铜矿三大优质铜矿 资源。卡莫阿铜矿、Timok 铜金矿、巨龙铜矿项目将扩产,未来 2 年公司铜矿产量将达到 80 万吨。同时,公司推出 1 亿股进行股票激励,对于三个考核期,紫金矿业设置了四类考核指标, 其一是净利润复合增长率不得低于 25%,且不低于同行业均值或对标企业 75 分位值水平;其 二是净资产收益率复合增长率不低于 10%,且不低于同行业均值或对标企业 75 分位值水平; 其三是资产负债率不高于 65%;其四是激励对象绩效考核 B(含)以上。

3.1.3. 西部矿业:玉龙铜矿扩产在即,将新增 10 万吨铜产量

国内第二大铅精矿、第二大锌精矿和第五大铜精矿生产商,矿山资源都在国内。其中青海 锡铁山铅锌矿是中国年选矿量最大的铅锌矿之一、西藏玉龙铜矿是国内少有的 600 万吨以上铜 矿山,铜金属储量居中国第二位。玉龙铜矿 10 万吨铜矿改扩建工程已启动,达产后年处理能 力达 1989 万吨,年产铜 13 万吨,产钼 8,000 吨。铜产量较 2019 年提升 10 万吨。

3.2. 铝:电解铝利润相对丰厚

电解铝现货价格接近 16,000 元/吨,价格回到最近 3 年最高水位。

电解铝成本或继续维持低位。 国内氧化铝产能总体过剩,价格表现低迷。2020 年全球氧 化铝产能继续扩大,其中国内增加约 850 万吨,海外增约 300 万吨,国内氧化铝价格低位运行, 不构成对电解铝利润的挤压。目前电解铝现货价格超过 15,000 元/吨,行业整体盈利状况较好, 对于成本较低的企业,利润相对丰厚。

产能存在天花板,同时库存处于较低水平。 根据阿拉丁统计,我国电解铝行业合规产能的 总天花板约为 4500 万吨。截至今年 8 月底,电解铝总产能 4215.6 万吨,2021 年预计新增产 能 316.3 万吨,未来基本不再有新增产能。2020 年下半年库存去化较快,目前电解铝库存处于 历史 较低的水位,为价格坚挺提供了条件。

需求持续改善, 汽车 轻量化成为新增长点。 10 月底,国内固定资产投资增速转正,房地产 投资增速达到 6.3%,房地产销售面积恢复到去年同期水平。 汽车 销售降幅大幅收窄,2020 年 5 月份以来,乘用车销量同比增速都保持在 10%以上。随着对节能减排要求的提高,以及新能 源 汽车 的快速发展, 汽车 轻量化的步伐加快, 汽车 用铝量将进一步提升,成为铝消费的新增长 点。同时,国内新基建的加快也对铝的需求有所提升。

3.2.1. 神火股份:云南神火电解铝产量倍增

神火股份形成电解铝和煤炭双主业。电解铝合规产能指标 170 万吨,位居全国第六,其中 新疆神火 80 万吨和云南神火 45 万吨已经投产,云南神火将继续扩产 45 万吨。公司是我国无 烟煤主要生产企业之一,公司共控制的煤炭保有储量 18.60 亿吨,可采储量 8.96 亿吨,目前年 产量达 600 万吨,公司拟通过定增募资扩产 200 万吨煤炭产量。公司经过数年大量资产减值, 资产质量大幅提升。

3.2.2. 天山铝业:低成本优势明显

天山铝业拥有 140 万吨电解铝合规产能,位居全国第十,目前运行产能 120 万;同时布局 广西 250 万吨氧化铝项目,实现氧化铝自给,目前投产 80 万吨,拟通过定增募集资金进行扩 产;公司规划 6 万吨高纯铝项目,已经投产 2 万吨。公司电解铝产能全部位于新疆石河子市, 配置有自备电厂,能满足自身 90%的电力需求,电费成本低廉,电解铝综合成本较低,市场竞 争力较强。

3.3. 新能源金属:政策和基本面推动复苏

政策将继续推动新能源新一轮发展。 国内《新能源 汽车 产业发展规划(2021-2035 年)》 明确提出“鼓励企业提高锂、镍、钴、铂等关键资源保障能力”,新能源金属的战略定位进一步加强。财政部、工业和信息化部、 科技 部、发展改革委和国家能源局正式下发《关于开展燃 料电池 汽车 示范应用的通知》,对符合条件的城市群开展燃料电池 汽车 关键核心技术产业化攻 关和示范应用给予奖励,形成布局合理、各有侧重、协同推进的燃料电池 汽车 发展新模式。政 策将进一步促进氢能源 汽车 产业的良性发展。

新能源 汽车 行业复苏加快 。一季度受疫情导致国内新能源 汽车 销售出现大幅下降,但随着 疫情得到控制,国内新能源 汽车 销量快速发反弹,动力电池装机量恢复高增长。同时,受益于 补贴政策加大,欧洲新能源 汽车 销量异军突起,欧洲 汽车 制造业联盟(AECA)数据显示,9 月,德国、英国、法国等九国新能源 汽车 销量持续走高,注册量合计约为 13.3 万辆,同比上升 195%。今年前 9 个月,欧洲新能源 汽车 累计销量约为 77.7 万辆,同比增长 105%。欧洲 汽车 制造业联盟预测称,今年全年,欧洲新能源车销量有望突破 110 万辆,成为全球新能源 汽车 销 量增长的主要支撑。

3.4. 钴:供给下降促钴价企稳

钴价处于低位震荡态势。估价经过 2018-2019 年大幅下跌后,目前价格处于低位震荡。

供给量下降幅度较大。 2020 年,第一大钴矿供应商嘉能可关停 Mutanda 矿山,减少了 2.5 吨钴产出,2020 前三季度钴产量仅为 2.16 万吨,同比下滑 37%;第二大钴供应商洛阳钼业前三 季度产量 1.05 吨,同比下降 16.7%。虽然有部分矿业公司增产,但无法抵消供应巨头的产量 下降。由于钴价依然处于底部运行,主要供应商扩产的动力不大,预计 2021 年供给依然处于 低位运行。

消费电子产品需求回升,新能源电池需求高增长。 受疫情影响,2020 年消费电子需求较 弱,据 IDC 统计数据,2020 年第三季度全球智能机出货量为 3.536 亿部,同比下降 1.3%,降 幅较上半年大幅收窄。预计 2021 年随着 5G 手机的渗透率提升,智能手机出货量将回归正增 长。受疫情居家办公影响 2020 年 PC 出货量表现较好,预计在 2021 年将有一定持续性。新能 源 汽车 电池依然是钴用量的重要增量来源,据高工产业研究院(GGII)统计数据,2020 年前 三季度全球新能源 汽车 销售约 175.1 万辆,同比增长 11.9%;动力电池装机量约 77.78GWh, 同比下降 1.7%,降幅较上半年也是大幅收窄。预计 2021 年新能源 汽车 领域的消费将保持较高 速度。

3.4.1. 华友钴业:布局钴镍,产能继续释放

公司形成了资源、有色、新能源三大业务板块,打造了从钴镍资源开发、冶炼,到锂电正 极材料深加工,再到资源循环回收利用的新能源锂电产业生态。公司 2020 年上半年实现钴产 量 2.8 吨(+16.2%),三元前驱体 1.3 吨(2.6%),铜产品 7.1 吨(83.7%),产能进一步释放。 公司拟通过定增募集 60 亿元,建设年产 4.5 万吨镍金属量高冰镍项目和年产 5 万吨高镍型动 力电池用三元前驱体材料项目,公司将拓展至镍金属业务,三元前驱体产能将进步一放大。

3.4.2. 寒锐钴业:从钴产品切入三元前驱体延伸产业链

公司主要产品包括电解铜、电解钴、粗制氢氧化钴,钴粉等。公司正不断优化产业结构, 向新能源领域延申,将产品拓展至钴中间品及三元电池材料。公司刚果(金)科卢韦齐年产 2 万吨电积铜生产线于 2020 年 4 月份底正式投产,现已达产。公司 2020 年通过定增募集资金 19 亿,将赣州寒锐作为公司进入新能源领域的起点,规划建设 1 万吨/年金属量钴新材料及 2.6万吨/年三元前驱体项目。

3.5. 铂: 汽车 行业复苏和氢能源商业化推动需求上升

受疫情影响,2020 年一季度铂金价格出现大幅下跌,目前已经恢复到疫情前的水平。

铂金主要应用在 汽车 催化剂领域,氢能源电池领域则是未来重要的增长点。 汽车 行业复苏 态势明显,同时中国、欧盟、印度等地都在提供排放标准,对铂金的需求正在提升。由于钯金 价格高企,2020 年初,铂金主要供应商斯班一-静水(Sibanye-Stillwater)、英英帕拉铂业(Implats) 和巴斯夫合作开发出一种三元铂族金属催化剂,将大幅提升催化剂中铂金的用量。中国出台氢能源发展鼓励政策,氢能源商业化的道路正在加快,作为燃料电池电堆中不可或缺的催化剂, 铂金的需求有望继续增加。

供给集中在南非,预计 2021 年存在短缺 。南非铂金供给占全球的 75%,产区集中易受到 罢工、天灾等风险事件冲击。世界铂金业协会的报告声称,尽管矿山和回收供应量的季度环比 强势回升,但 汽车 需求的大幅反弹和对包括铂金在内贵金属的持续强劲投资需求,提升了 2020 年第三季度的铂金需求,远超供应,造成本季度出现了 22 吨的短缺。目前预计 2020 年的供应 短缺稍大于 37 吨,首次预测 2021 年出现 7 吨的短缺。

3.5.1. 贵研铂业:国内领先的铂族金属供应商

昆明贵金属研究所开创了我国铂族金属研究事业,是我国在该领域知识创新、技术创新的 主要力量,被誉为“铂族摇篮”。公司拥有完整的贵金属产业链体系,即贵金属新材料制造、贵 金属资源循环利用、贵金属供给服务三大核心业务板块,能够在贵金属产业链条上为客户提供 从贵金属原料供给到新材料制造和资源回收的闭环式解决方案,在市场竞争中具有明显综合优 势。随着 汽车 行业的复苏以及催化剂的国产替代进程加快,公司销售收入及经营业绩实现稳步 增长。2020 年前三季度营收同比增长 13.66%,扣非后净利润同比增长 95.26%。

截止 2020 年 10 月底,有色板块 PE 为 38.1 倍,贵金属 PE 为 39.1 倍,基本金属 29.8 倍, 稀有金属 52.3 倍,有色板块估值略高于 历史 中位数 35.4 倍。受冠状病毒冲击,全球经济在 2020 年一季度陷入停滞,有色金属特别是工业金属价格受到打击,价格陷入冰点,但随着防控措施 到位,复工复产进程加快,在积极的财政和宽松的货币政策推动下,工业金属价格迅速反弹到 数年来的高位,有色金属已经度过了至暗时刻,在矿业数年资本开支放缓的情景下,产能释放 速度或慢于经济复苏的步伐,有色金属价格将在 2021 年维持向好的态势。

(1) 各国刺激政策不达预期或过早退出。

(2) 全球疫情反复,导致金属需求疲弱。

……

(报告观点属于原作者,仅供参考。报告来源/作者:中原证券)

如需完整报告请登录未来智库官网。

值得持有5年以上的股票(高分悬赏)

中国远洋:601919。中国最大,世界第二的海洋干散货运输公司,业绩优良,尚有油轮和造船业资产没有注入。

工商银行:601398。世界市值最大的银行,中国银行龙头,收国际金融危机影响较小

中国石化:600028。完整的产油炼油结构链条,大盘蓝筹,具备较强的抗风险能力

中国铝业:601600。中国有色行业龙头,在如今资源稀缺的情况下,该公司已经在世界各地购买储存了大批的有色资源,为其发展奠定了基础

中国平安:601318。中国保险业龙头,业绩优良,成长性优秀。并且正在逐步向海外市场扩张

万科A:000002.地产龙头,业绩优良,超跌严重。

中国船舶:600150.造船行业巨无霸,业绩优良,基本面良好,具有极好的成长性,业务订单已经到了2011年,预计未来3-5年业绩依旧保持高速增长。

招商银行:600036.商业银行龙头,行业扩张迅速,业绩连续增幅。

中国联通:600050.资产重组,长期发展向好。

宝钢股份:600019.钢铁龙头,竞争优势明显。

武钢股份:600005.扩张重组,高端产品优势明显

黄金板块股票有哪些

1、刚泰控股(600687):公司在娱乐营销方面的布局着眼品牌文化塑造。品牌文化是产品附加值的承载,对于黄金珠宝而言品牌就是价值。

公司先后成立和收购刚泰影视与瑞格传播两家企业,通过影视植入、娱乐宣传、明星代言、VR/AR等方式为黄金珠宝进行营销推广,希望通过泛娱乐产业布局,帮助旗下黄金珠宝零售企业提升品牌知名度和产品附加值。

2、白银有色(601212):公司的前身是白银有色金属公司,成立于1954年,是国家“一五”时期156个重点建设项目之一,新中国重要的有色金属基地,

曾创造了铜硫产量、产值和利税连续18年全国第一的辉煌,独创了我国具有自主知识产权的“白银炼铜法”。60多年来,为中国有色金属工业和地方经济发展做出了重要贡献。

3、金贵银业(002716):公司是一家以生产经营高纯银及银深加工为主的高新技术企业,我国白银生产出口的重要基地之一。

公司以白银冶炼及其深加工产品为核心,不断拓展白银产业链条,并同时回收铟、铜、锑、锡等贵重金属。目前,公司的白银生产技术、工艺水平、产品质量、资源综合利用率在同行业处于先进水平。

4、金一文化(002721):北京金一文化发展股份有限公司是一家集黄金珠宝首饰研发设计、生产和销售一体的企业。

金一已经逐渐建立起覆盖全国100余个城市的营销网络,包括银行系统、邮政系统、70余家金一黄金专卖店、涵盖各大珠宝零售企业店面、大型百货商场以及电视销售、网络销售等渠道。

5、西部黄金:西部黄金主营黄金采选及冶炼。公司拥有10宗采矿权及13宗探矿权,总面积达到284.31平方千米。2012年度公司矿产金产量名列全国矿产金十大企业第十位,2012年度公司利润总额名列全国黄金经济效益十佳企业第九位。公司作为黄金行业新贵,发展潜力巨大。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。