美股反弹金价走势分析_美股反弹金价走势

1.黄金突破历史新高,现在金价多少钱?

2.美国大选年前后如何交易黄金

3.美元指数,和美股的关系?和中国A股的关系?和黄金价格的关系?

4.黄金未来的走势是什么?

黄金突破历史新高,现在金价多少钱?

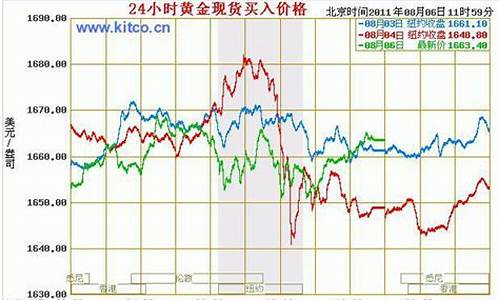

1,2020黄金价格迎来一波明显的上涨行情。

数据来源东方财富网站

自从今年三月份疫情在欧美爆发以来,黄金价格一直成稳定上涨的态势,从1700多美元开始,最高涨到了2000多美元,从上图中我们可以发现,在疫情爆发之前,黄精出于一个明显的震荡区间在1700美元-1800美元之间盘整了有将近两个月的时间,突破1815点之后迎来了一波快速上涨,13个交易日就涨到了2000美元以上。

在到达2000点的高位之后,又迎来了一波杀跌,目前黄金价位在1860附近。

2.黄金价格上涨的主要推动因素:1.欧美疫情爆发,黄金成为避险资产。

每逢有意外事件导致的经济动荡,黄金作为目前最优的避险工具,都会迎来上涨的态势。

美国疫情一直处于失控的状态,尽管已经强制复工,但是这种对经济循环的破坏和对未来经济信心的打击,看起来会让美国的各种经济救助行动的作用大打折扣,就业和消费一会呈现疲软的态势,通货膨胀还有继续恶化的风险。

在这种情况下,美元的坚挺性受到怀疑,也就失去了避险的作用和需求,转而去寻求黄金的避险,因此,对黄金的需求增加,推高了黄金价格。

美元走弱,黄金走强

2.央行放水,流动性充足。

美联储为代表的欧美央行,持续实施了数轮的经济救助政策和货币宽松政策。

自3月下旬开始,美联储甚至开始实行不设额度上的的量化宽松政策,仅仅一个多月的时间就像市场投放了2万亿美元的流动性。

欧洲央行也紧跟美联储的步伐,继续实行低利率政策。

市场中的流动性为了保值都会选择一些投资渠道,这也是为什么今年虽然美国疫情失控但是黄金和美股都在创历史新高的原因。

3.地缘政治紧张。

疫情之下,是日渐紧张的地缘势,从年初的伊朗到委内瑞拉,再到东亚,局势越来越紧张,联合国秘书长古特雷斯日前表示,地缘政治紧张局势正处于“本世纪最高水平”。

黄金所谓世界的硬通货,容易携带,容易变现,容易支付,一直都是乱世中的最好选择,因此有一种说法是,乱世买黄金。

地缘政治紧张局势正处于“本世纪最高水平”

4.投机情绪。

当前,黄金已经不仅仅是保值的存在,也还是国际投资市场上重要的投资品种,有众多的投机资金在里面进行价差操作。

当黄金表现出明显的上涨态势之后,会吸引众多的投机者竞相买进,这又进一步推高了黄金的价格。

总结:

任何一种投资品种都不存在单一涨跌周期,对于黄金未来的走势会如何,还是要取决于欧美对疫情的控制,经济政策的调整以及地缘政治的缓和与否。

美国大选年前后如何交易黄金

美国股市在总统选举周期内的表现有起有伏,黄金亦是如此。

下图为1973年至2016年选举周期内各阶段黄金(伦敦金午盘定盘价)平均年回报率。图中1代表大选后一年,2代表中期选举年,3代表大选前一年,4代表大选年。

上图显示,黄金在大选后一年的表现最为逊色,期间平均仅上涨2.27%;而表现最好的一年则是中期选举年,期间金价平均上涨了12.82%;大选前一年和大选年金价分别上涨11.21%和8.99%。

数据显然歪曲了政治商业周期带来的影响。美国股市在大选上半周期表现相对疲软,下半周期表现则要好得多,但金价走势并没有反映出这点。事实上,大选上半周期黄金的表现较差。上图也表明金价与股市并不总是呈现负相关关系,两者走势通常由外部宏观经济或政治因素决定。

不过,上述分析只基于了少量观察。该分析方法对周期的选择十分敏感,且市场模式也并非一成不变。例如,1973-1976年的总统选举周期,黄金在尼克松(Nixon)再度当选之后的一年取得最强表现。

但投资者也应意识到,2017年是大选年次年,通常来说黄金在这一年的表现相对疲弱.

鉴于全球经济增长迟滞,且许多国家实行负利率,该机构对于这种历史分析法能否适用于当下的环境仍抱有一些怀疑。但是,黄金在大选后一年的表现与其他几年相去甚远,这点很难忽略。

白银股和黄金股表现如何?

下图为标普500指数(绿)、黄金(黄)、白银(篮)、费城金银指数(紫)、金甲虫指数(红)等资产在总统选举周期内各阶段的平均年回报率。

从上图中难以发觉任何清晰的模式。

图中显示,黄金表现最强劲的一年是中期选举年,表现最弱的一年则是大选后一年;而白银在大选前一年的表现最佳,大选年表现最为疲弱。黄金和白银在大选下半周期的表现都相对较强,但这仅仅因为白银在1979年那次极不寻常的暴涨。

理论上来说,美股走势与政治商业周期相对应,且在大选下半周期表现较为出色。然而,黄金股在上半周期的表现更好,在大选年的表现糟糕。

相比之下,费城金银指数在大选后一年表现较好,金甲虫指数则在中期选举年表现最为强劲。

基于以上分析,总体而言,投资者应该在大选年的投资组合中纳入黄金,剔除白银和金矿股。但从今年市场表现来看,这并不是最明智的选择,至少目前看来是这样。

备战2017年的投资者应该减持黄金头寸,增持白银或费城金银指数,但投资者也应该注意到,为数不多的总统选举周期金矿股指数尤为偏空。因此,对于投资者来说,基于这种对比方法而不考虑交易和基本面因素所得出的结论是伴有风险的。

彭博数据显示,今年迄今贵金属大幅上涨,白银以超过30%的回报率居首;其次是黄金,回报率达到25%。

美元指数,和美股的关系?和中国A股的关系?和黄金价格的关系?

以下是纯理论式的回答

(1)美元指数上涨,资金会回流美国,买进美股,所以美股会涨

(2)资金回流美国,也就是流出中国,A股会跌

(3)美股涨跌,会影响A股信心,是同步联动;从资金流动看,是此消彼长,所以有点复杂;

(4)黄金以美元计价,正常情况下市反向关系

(5)QE3一出,市场会对美元失去信心,美元必跌

(6)黄金还是长期看涨的,但价格没法预测,369元不便宜,你可以等下个高点就抛掉,具体位置只能自己定了

记得平时多看些新闻,专家的分析评论对你会有帮助,我自己用的是东方财富通,内容比较全

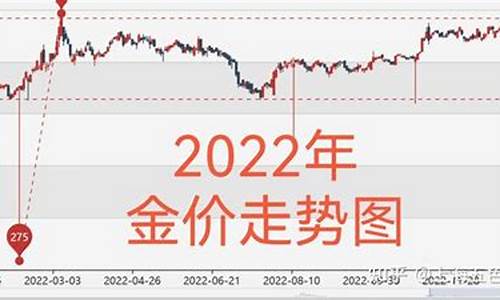

黄金未来的走势是什么?

2012年,以黄金白银为代表的贵金属市场虽然从最高点回落,但基本还维持了高位震荡的格局,因为当时全球的经济前景还不明确,欧元区正在去除泡沫,而美国经济复苏的前景也还不明朗。然而到了2013年,特别是从第二季度开始,随着美国经济的持续复苏以及美国经济转型的基本完成(经济动力源头由工业制造向科技制造和互联网产业转型,并且加大服务业规模,升级和完善服务业。这个从美国经济危机以后,制造业和房地产业失业数据不断扩大而服务业就业人数不断增多,即使到了现在美国经济基本走出低谷然而传统的制造业就业仍没有明显改善并且传统工业城市如底特律不断传出政府破产消息可以看出)黄金白银开始了大规模的下跌,从2007年金融危机爆发以来的底幅已经跌去近70%。

近几年黄金市场的基本状况:随着全球投机资金的大幅提升,黄金价格的主导因素已经完全摆脱了供求关系而取决于投机资金(国际上的对冲基金)的方向选择。在07年金融危机暴发之后,黄金从600多美元/盎司大幅上涨至1920美元/盎司,涨幅高达200%。如此的大幅上涨导致账面利润的迅速膨胀,必然要有兑现的时刻,所以我们可以看到2013年四月份连续2天累计多达200多美元(超过15%)的暴跌。这就好比中国股市从6000多点的急速滑落。之前做多的时候,大家账面上一起赚钱,但开始急速下跌的时候,只有抛得早的人才能兑现利润率,出手慢的,利润只能是打了水漂。

“也就是说,在九月初的这段时间里,黄金,我是看空的(爆发点很可能就是九月份的非农数据)。再一次的探底之后(个人估计,低点可能位于1150附近),如果没有意外,黄金不会无限制的下跌而会重启反弹,而将再一次的开始区间震荡行情,随着美国经济形势的变化,黄金的震荡预计会逐步放大,直到美联储正式结束的量化宽松政策。这是一个节点,当美联储彻底退出QE,意味着美国股市一年多来的黄金期也将结束,美股将开始周期性的高位震荡,资金进一步向美元回流,黄金经历最后一波探底后开始缓慢上升。”

以上这两段文字是本人在八月末对九月份全球资本市场行情做出预测时写下的,当时本人就预测九月份黄金会有一波大跌,具体可以看本人的空间日志。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。