金价波动率指数公式_gvz金价波动指数

1.黄金真能成为资金避风港吗

2.什么是期权?通俗点说~~~~~

3.战争什么会涨价

黄金真能成为资金避风港吗

黄金投资者情绪最稳定

自2009年12月8日惠誉将希腊主权评级从A-调降至BBB+以来,欧元兑美元走势便步入下跌通道,美元指数因此大幅上涨。但2010年5月之前,美元上涨并未能阻止大宗商品攀升。然而,5月份以来,欧元区主权债务危机非但没有缓解,反而愈演愈烈,葡萄牙、意大利、爱尔兰和西班牙都有可能步希腊后尘,欧元区经济不确定性增加,投资者对全球经济“二次探底”预期升级。道琼斯指数5月6日盘中上演“自由落体运动”,一度跌破万点,恐慌情绪从欧洲蔓延到美国、亚洲,从外汇市场蔓延至股票市场和大宗商品市场。可是,资金总能找到避风港,黄金在混乱的市场中稳步爬升,伦敦现货金一度突破1200美元/盎司,逼近2009年底的高点。

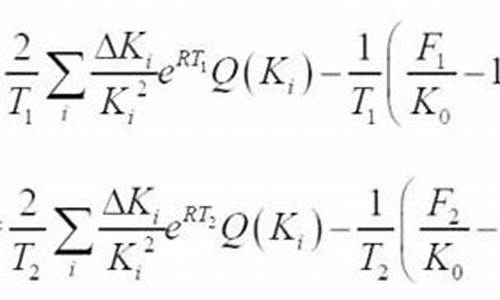

波动率是衡量某一时间内金融产品价格变动程度的数值,而隐含波动率则是将市场上的期权价格代入理论价格模型反推出来的预期波动率,反映市场对期价波动程度的预期以及投资者恐慌情绪。隐含波动率越高,表明市场预测期价波动程度将加大,投资者越恐慌。5月份以来,标普500指数隐含波动率放大103%、原油期权隐含波动率涨48%,而COMEX黄金隐含波动率仅上涨27%,反映黄金的投资者情绪最稳定,股票投资者情绪最恐慌,投资者依然看好黄金未来走势。

黄金更具投资价值

近期,黄金价格走势明显跑赢其他大宗商品,附图显示COMEX黄金期货价格2007年以来走势明显强于路透CRB指数,而该指数的构成则以能源、基础金属和粮食为主。

2007年1月2日至今,COMEX黄金价格上涨85%,而CRB指数却下跌15%,投资价值差异一目了然。原因主要有以下几点:

首先,CRB指数更容易受全球实体经济波动影响。CRB指数今年以来上涨22%,去年则大跌35%,波动率较大,主要是原油(占路透CRB指数比重达23%)、基础金属受经济波动影响大。

其次,CRB指数更容易受美元指数单边影响。CRB指数构成中的商品均以美元计价,美元的单边波动往往造成原油、基础金属的反向波动,而美元指数主要仰赖于美国、欧元区经济表现对比,无论哪方因素变化都可以引起CRB指数波动。但黄金不同,虽用美元标价,也可作为美元资产、甚至其他币种资产的替代投资工具,在美元、欧元以及其他货币走势充满不确定时,黄金作为最终通货是避险首选。

什么是期权?通俗点说~~~~~

期权的基础概念

“期”代表未来,“权”代表权利。期权就是代表未来的权利。生活中也有很多类似的案例,比如保险。保险费就相当于权利金,当触发一定的有利于买方的条件,就可以选择行权,从而获得收益,相反,如果在到期日之前并不利于买方的话,买方就可以选择放弃行权,当然权利金就拿不回来了。

期权有杠杆吗?

和期货类似,期权一样有杠杆。例如,当标的资产价格开始上涨,您可以在不行权的情况下直接卖,从而用不多的本金从标的资产价格的变动中赚取利润。这使得期权成为交易者有力的武器,但同时它也会引发交易风险。

期权怎么玩?

对冲风险、市场投机、并延长决定交易是否合适的时间。

假设您拥有一家公司的股票,但是担心未来它的价格会跌。您可以购买一份能以接近现行价格卖出该股票的期权——这样当股票的价格跌了,您可以行使这份期权合约并控制您的损失。如果您的股票价格上涨,那您只是损失了一开始购买期权的金额。

期权同样可以用于市场投机。举个例子,在黄金价格为1000美元 时,一份执行买入价为1001美元的黄金期权价格会比金价为999美元高。

期权也可用于复杂的交易策略中。不仅可以作为对冲工具,您可以购买能以接近现行价格买卖特定资产的期权,以减少潜在损失;还能让您延迟决定是否进行交易,通过购买期权合约,您可以在未来特定日期前决定是否执行交易。

期权的分类

按照行权时间的不同:可以分为欧式期权和美式期权。欧式期权指期权买方只能选择合约到期日行使权利,在合约到期日之前不能行权。美式期权指期权买方在合约到期日之前任意交易日都可以行使权利,也可以选择到期日行使权利。

按照方向的不同:可以分为看涨期权和看跌期权。看涨期权的原理就是买方向卖方支付一定数量的权利金,获得在未来某时间以行权价格购买标的物的权利。当标的物价格上涨,期权的买方可以行权或者平仓,从而获得价格上涨的收益。当投资者预期标的物价格上涨,可以买入看涨期权。买入看涨期权而不买入标的物,目的是未来避免因价格下跌而扩大损失。同时,用较少的资金获得价格上涨带来的收益。而对于看涨期权的卖方,头寸就是相反的,就是看不涨。卖方收取一定数量的权利金,当买方想要行权的时候,卖方就有履约的义务。如果买方放弃行权,卖方收益为全部的权利金。

而看跌期权的买方原理则是向卖方支付一定的权利金,获得未来某一时间以行权价格卖出标的物的权利。标的物价格下跌,买方可以行权或者平仓,获得价格下跌的收益。当投资者预期市场将快速下跌,可以买入看跌期权可以避免因价格上涨而扩大损失,同时用较少的资金获得价格下跌时的更大收益。而对于看跌期权的卖方,头寸就是相反的,就是看不跌。卖方收取一定数量的权利金,当买方想要行权的时候,卖方就有履约的义务。如果买方放弃行权,卖方收益为全部的权利金。

按价值状态的不同:期权可以分为实值期权、平值期权和虚值期权

对于看涨期权:

实值期权:标的价格>行权价格

平值期权:标的价格=行权价格

虚值期权:标的价格<行权价格

对于看跌期权:

实值期权:标的价格<行权价格

平值期权:标的价格=行权价格

虚值期权:标的价格>行权价格

按照标的资产的不同:一类是金融期权,另一类是商品期权。金融期权市场以股票、股指为主。商品期权是农产品、能源类、金属和贵金属类的期权。从海外市场来看,金融期权所占的份额远远大于商品期权,也就是说金融期权的交易量非常大。

按照标的资产形式的不同:一个是现货期权,另一个是期货期权。国内50ETF期权是以50ETF现货为期权的标的资产,而豆粕、白糖对应的资产是豆粕、白糖期货。

战争什么会涨价

黄金行业、国防军工、医疗、石油以及新能源行业会涨。

战争爆发,引起社会的动荡,在一定程度上,会使人民对本国货币失去信心,而黄金作为世界的硬通货,人民会加大对它的购买达到保值的目的,推动黄金的上涨,从而刺激股票市场的黄金行业上涨。

战争具有消耗性和破坏性,在战争的发生过程中,会投入大量的军工用品、医药以及能源,同时会导致大量的工厂被破坏,导致这些产品的供需不平衡,间接上,会导致军工行业、医疗行业以及能源行业的上涨。

除此之外,一些消费品,服装甚至是纺织产业也有可能因军需而获取大额订单,从而推动个股上涨。

战争对股市的直接及短期影响主要体现在市场情绪和风险偏好的波动。

相比于过去5次战争,当前反映市场避险情绪的指标均处于极端的水平,包括,俄罗斯五年期CDS、金价的涨幅、VIX指数、美债波动率等。其次,相比于过去5次战争,我们复盘了A股港股和美股在战争(冲突)开启的前后股指的表现:

从战争开始前10天涨跌幅来看,这次俄乌冲突之下美股和港股的跌幅已经大于历次战争。

在战争开始之后的20个交易日的表现来看,除了2008年格鲁吉亚(后接全球金融危机)、2011年叙利亚内战(欧债危机酝酿期)后,中国市场均在战争(危机)开启后一星期内见底。

恒生指数的见底时间分别是,1999科索沃战争开启第4天、1999第二次车臣战争开启第6天,2014年克里米亚危机第2天;上证指数见底分别是,1999科索沃战争开启第2天、1999第二次车臣战争开启第7天,2014年克里米亚危机第2天。

区域地缘冲突或者战争,往往会逐步弱化为间接影响,通过基本面起作用,比如影响能源价格、通胀,进而影响经济增长、宏观政策。总之基本面才是影响股市的中期变量。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。