2013年金价最高达到多少_2013年的平均金价

1.桥水首席投资官:金价有望上涨30%,达到2000美元/盎司,对此你怎么看?

2.金店有金豆子吗

3.(2)金属类矿产品价格下降趋势明显

桥水首席投资官:金价有望上涨30%,达到2000美元/盎司,对此你怎么看?

对于金价上涨30%上涨到2000美元每盎司的观点,我没有看方;这件事情本身同我关系并不大,其实同你我关系也都不大。

在2012年的时候,那时候国际金价在1800美元到1900美元的位置;黄金的日内波幅非常巨大;一天50美金的波幅属于很正常的,另外市场是非常疯狂的,市场上有很多观点黄金要涨到3000美元每盎司甚至5000美元每盎司;之后的行情大家都知道,黄金在2013年大跌到1190美元。

2012年3月份有一天晚上,美联储主席伯南克发表讲话,黄金一晚上,振幅高达100美金,跌幅达到80多美金;做交易这些年对于市场的预测观点,其实已经没有什么感觉了,甚至觉得这全都是废话。

黄金真的有可能涨到2000美元每盎司,但是我们该怎么从市场中赚到钱呢?另外黄金涨到2000美元每盎司的过程是什么呢?现在的金价是1550,如果我们现在开始建仓,黄金向下回调;我们该不该止损了,或者说我们该在哪里止损呢?

作为分析师,他只需要告诉大家,黄金会涨,会涨到什么位置,但从交易的角度我们必须要考虑回调的问题,仓位的问题,止损的问题;不解决这些问题,对于黄金上涨到2000美元每盎司或者3000美元每盎司其实同你我都没有特别大的意义。

因为我们无法从这一次的上涨中获利。

而且参与交易,交易有属于自己的框架,不可能像分析师说的那么轻松;到了明年,黄金真的涨到了2000美元每盎司,这位分析师可以站出来说,你看我说的对吧,但是从交易的角度出发,行情虽然上涨,甚至涨幅很大,但未必能够从市场中赚到钱,这就是交易同分析的区别。

因此:明年的事情没有人知道,你说呢?

黄金上涨到2000美元的 历史 新高,其实只是时间问题,关键只在于两个悬念,第1个悬念是,需要多久?第2个悬念是,是不是这一轮上涨周期?

我在专栏中对于黄金的价格走势有详细的分析,这里简述观点。

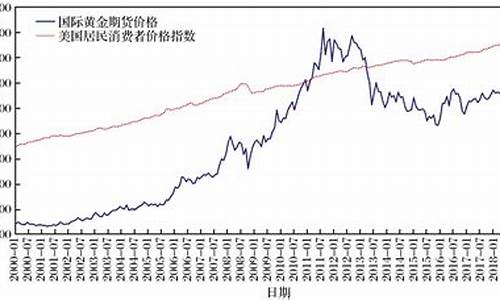

首先必须要明确,从金本位体系崩溃以来,黄金就一直进入上涨通道,这个上涨速度与人们的货币总量增加和货币总价值下跌是保持一致的,随着全世界经济增量的增加以及通货膨胀的速度,黄金最终平均价格会达到一次又一次的 历史 新高,所以突破2000美元只是时间问题,关键的问题就在于是不是这一轮上涨周期就能够达到这样的数字。

从黄金的周期性波动中,我们可以看到,从2015年以来黄金已经经历谷底,开始进行上涨周期,并且这个上涨周期在2019年更加明显。美国的经济出现了下滑迹象,同时美联储和欧央行又重新开启了宽松政策,这些都支撑黄金价格开始向上进一步浮动。可以认为黄金在本轮周期当中,会在未来的1~2年内达到一个相对的近年高点。

目前可以预测,黄金这一轮的高点可能会出现在2021年,也就是说至少2020年内,黄金达到2000美元的可能性太低了。那么黄金会不会在2021年达到2000美元吗?目前来看情况可能还需要再次观察。黄金突破 历史 新高需要两个条件,第1个条件是货币供应量超过2008年以后三轮量化宽松的总量,第2个条件是经济危机超过次贷危机的冲击。目前看来第1个条件已经满足,货币供应量确实大幅度增加了,但是这一次经济衰退是否会重演次贷危机的冲击,我觉得还未必,所以黄金是否能在2021年突破2000美元仍然需要继续的观察。

不过如果这个预言放置在无限长的时间里,那么黄金突破2000美元甚至3000美元都只是时间问题。

不要相信。

金价上涨,一定是世界动荡,要么是军事安全方面,要么是经济安全方面,那么现在有这个安全性变坏的趋势吗?

无论军事还是经济,都有不利的新闻出来,但能让人觉得意外,觉得未来更糟吗?没有,大不了就是:“还没转好啊。”

所以,黄金可以涨,但没有大涨的基本面依据。

黄金的基准价已经太高了,因为这些年世界各国都释放流动性了,利率甚至是负的。负利率可能是今年上涨的原因,但负利率还会扩大化吗?

从震荡角度,现在它在上涨,但近几年的震荡空间在1000~1800之间,所以,轻易不看到2000点。一年前的震荡空间在1400以下,现在来的1400之上震荡了。

短期看,我觉得近期高点1566附近需要突破或回调,要给个明确方向,等等看吧。

我认为是有可能的!

因为对于现在的情况来看,黄金的长期上涨局面并没有改变,而且更重要的是,黄金自带避险情绪,一旦美国这个世界第一大国出现了经济衰退,出现了金融危机,甚至爆发了全面战争,黄金的涨幅是惊人的,抱团避险的情绪是非常高的。

那么,美国经济在2020年出现风险的概率有多大呢?其实概率是相当的高!

1、非农就业数据在10-11月表现强劲,但仅仅只是因为之前罢工潮回工后的短期现象决定的,而长期来看,非农就业数据依然处于低于预期的空间之内,对于经济的预判相当不理想;

2、美国的失业率一直处于红线下方,在 历史 上每一次失业率触及红线下方都会出现反弹,一旦失业率提升了,美国的居民就会陷入不安,造成恐慌情绪的升级;

3、美国的金融市场是非常强大的,但是就算走了10年牛市也必定有走熊的一天,在 历史 上从来没有改变过。此次美国三大指数纷纷走出了22倍以上的高市盈率状态,处于高风险、高估值的区域。所以,未来一旦经济市场不好,美国的金融市场也一定支撑不了现在的高估值,必然出现下跌;

结论:

目前的美国可以说是衰退前夕,因为美国的长短美债收益已经出现了倒挂,说明了12个月内的衰退概率非常高,在加上美国现在那么多经济数据和金融估值不理想,自然造成了一定避险情绪的升级。

所以,从2019年开始,黄金其实已经进入了一个长期上升趋势,而在未来,一旦衰退落地,美国的经济自然会节节败退,黄金上涨空间也就打开了!

关注张大仙,投资不迷路,专栏有干货,欢迎“品尝”。

您好!

黄金自今年初就获得了不错的成绩,创下了1600美元/盎司的高位,黄金上涨一般受避险情绪、通货膨胀、全球利率等因素影响,鉴于目前对黄金的看涨形势,突破2000美元是绝对有可能的,事实上黄金也正在朝这一目标努力。

在美伊冲突期间,黄金可谓是开年红,涨势如潮,勇攀高峰,一度飙升到1611美元附近,创下了至2011年以来的 历史 高位,在全球争端不断的情况下黄金的避险是不用考虑就应该拥有的投资。后市虽然避险情绪得以改善,恐慌指数得以消化,黄金回吐超买维持1550美元/盎司区间,但黄金持续的看涨信号从来没有断,事实上很多投资者已经在为黄金新一轮牛市做好了准备。

Heritage Capital的Paul Schatz称:“到2025年,金价将至少达到每盎司2500美元至3000美元。我不认为黄金的涨势已经结束。”这表明目前金价每一次的回调都可能是一次入场的机会,都会带动不少投资者大举买进黄金,就目前黄金价格1550美元/盎司只是一个底部水平,黄金价格现在才正在走向了上涨的道路。

总得来说,投资君认为尽管金价已经数次回调再反转,黄金依然对投资者充满吸引力,再加上当前不确定因素颇多,不管是从黄金的保值功能,还是避险功能,黄金都是投资者不错的选择,黄金真的是不用考虑就应该买入的资产,突破一个2000美元只是一个新的底部。

并且,从2018年底至今,随着美国降息,欧央行宽松货币政策、美国贸易战的深化、英国脱欧问题、美伊冲突事件等综合因素的推动,国际黄金价格至1160位置附近低位强势上涨至1610位置附近高位,一年多的时间涨幅近40%。

未来,影响黄金价格的诸多因素多是不确定性偏多的。

首先,如果我们假定全球经济下行趋势还将持续,短期内国际经贸关系的缓和难以改变长期国家利益之间的冲突。

在此背景下,个国家、地区范围内经济恢复仍将缓慢。经济问题依旧突出。

美国债务问题、美股风险、宽松美元政策,欧洲债务问题、我国的经济泡沫问题、世界各国的汇率贬值问题、经济矛盾引发的地缘政治冲突问题等都将可能是驱动黄金上涨的重要因素。

根据 历史 经验来看,如果近些年再度爆发2008年那样的金融危机的话,按照当下世界经济体量和货币总量,资产的避险、保值情绪推动下,黄金涨幅超越2000点或许不是问题。

本身当下货币趋于贬值趋势,黄金的货币表现也更加通胀。

反之,如果在中美贸易缓和的推动下,国际经贸关系逐渐好转,各国债务问题逐渐解决,经济泡沫不断被消除,地缘政治紧张关系不断缓解,黄金的避险、保值功能下降,自然也就不会有过高的涨幅。

就当下世界宏观趋势来说,我个人还是偏悲观的。国家之间经济利益的冲突已经不单单是贸易逆差的问题,而是世界经济结构洗牌重组的问题。这是一种 历史 潮流,是前进路上必然要出现的争端。而解决起来也不是短时间内就能实现的。

就此,宏观风险还将持续,未来黄金上涨还将是主要趋势。

桥水的预测算是保守的,本人观点是未来黄金能达到3000美元/盎司。可能就在最近几年发生。

2020年毫无疑问要将宽松货币政策将持续下去。这是全球性的。美联储相当于世界央行,不仅连续降息更是从12月份开始了扩表行为(购入债券向金融机构释放资金)。这将带动全球央行进入宽松浪潮。

货币宽松一定会引发通胀避险,这利好于黄金。但这种利好绝对不不至于把黄金带到2000美元。真正的风险在于经济下行情况下的系统性风险积累和全球宽松引发的货币信用问题。比如下面这点。

美联储“扩表”的操作是在2008年金融危机时发明。当时是为了保护大型金融机构。后来,“扩表”操作在2013年引入中国 (MLF、SLF) 。一直使用到现在。2019年12月美国也捡回了这个工具。

不得不说,这种工具确实好用,能够通过释放流动性解决债务集中违约风险和金融泡沫风险。 但是请记住:货币政策永远解改变不了经济的周期。 经济周期变化的本质是人群集体性心理发生变化,由此导致的生产和消费欲望改变。人群活性强,生产和消费同步扩张,经济上行,比如之前二年的中国。人群活期弱,生产和消费欲望同步萎缩,比如现在的欧洲。

2020年,中国将(其实已经)进入第二阶段下行期,美国、欧洲将进入第八阶段下行期。之所以宽松货币,是为了防止下行周期中引发债务杠杆的爆破和系统性风险。

但宽松货币的作用也只能是缓和下行的速度。当宽松货币边际效果减弱而下行压力强化,该来的系统性风险还会再来。那时会连同宽松货币的副作用一起发作:通胀的恶化。

通胀一旦开启,黄金直线跃升。

放眼全球,地缘摩擦正在加剧,各种不利因素也在积累。即使一时有缓和,但是根本矛盾没有解决。其最终还是会引发武力冲突。这就不多说了。

记住,乱世黄金。

黄金2011年9月1921美元/盎司调整到2015年12月1045美元盎司,之后再走反弹-主升行情,当下处于Ⅲ- 5浪主升行情结构之中,突破Ⅲ—3浪高点之后才会迎来Ⅳ浪调整,然后是Ⅴ浪主升行情,未来想像空间无限,如果有人说黄金未来再次突破1921美元/盎司,我觉得也是完全有可能!

按波浪理论计算Ⅲ浪空间为(1374-1045)/1045=(X-1122)/1122,

X=1475,

X1=1.19*X=1756,

未来四浪回调大概率不会低于Ⅲ—4低点1444,套用公式再计算一次,五浪空间分别是1792和2132!

1、2019年桥水做空美债,唱多做空美股。经历了一年的崩溃论反复,桥水基金在2019年业绩惨淡,这种惨淡完全是押注方向性错误。2019年前11个月,桥水阿尔法旗下两个子策略,分别亏损0.69%和2.05%。而全球基金经理平均收益率也有8%。

2、从2000年至2018年,桥水似乎没有亏损。但是年化收益率2%。你会发现这只基金基本长期跑通胀而已。所以,……

3、桥水瑞达利欧最近一年热衷于来中国宣传。同时桥水获得国内的私募批文,成为私募基金。看中中国资本市场,既看中了投资标的,也看中了中国投资人的钱。这一点毋庸置疑是桥水的正确选择。只是,不要被他的经济科普所误导。

看好黄金不就是看空全球经济吗?还有其他解释吗?

黄金有可能到2000美元,但是黄金到2000美元前提是美国经济崩溃。根据经济危机10年的规律,我国其实早已有很多经济学家判断说,美国要崩溃,美元要崩溃。可是,就是没崩溃。现阶段中美和解的前提下,不但不会马上崩溃,还会更加快速的增长。再加上2020年是美国大选年,暂时没有崩溃的危险。

但是2000美元的黄金会到,因为 历史 上黄金就两次接近或者超过2000美元。

本身黄金就是避险资产,除非有风险,或者量化宽松到了极限。否则金价就蹲着不动,蹲50年黄金都没有突破2000美元,也不在意再蹲50年。很多人认为美元毛了,美国发行了很多美元。

但是从黄金 历史 你可以看出,黄金也在毛。一方面黄金不是工业品,他是投资品为主,占8成以上的投资需求,如果大家不用黄金当货币,那么黄金没有太大价值。另一方面黄金每年都在开采。 历史 上各时期以来共开采黄金约19万吨,其中约三分之二是自1950年以来开采的。如今每年黄金产量3500吨左右。所以黄金也有通货膨胀,甚至于美元的通胀水平有时候还黄金高。毕竟黄金的流通不如美元。美元是占据全球结算67%的份额。

所以。瑞达利欧说对了,但是是正确的废话。因为他不可能承诺黄金在何时达到2000美元的区域。个人认为,美国大选年经济出问题概率不高,而美国公司债到期高峰在2021年以后,尤其是2025年。所以,如果中美不闹变扭。两个国家都有五年的发展时间。

1985-1989类似日本的发展形态。当然,最后要看中国如何处理经济膨胀带来的副作用,要不要走日本的政策路径是一个问题。(我不认为日本在过往 历史 上做错了,《广场协议》不是错误,1987年降息也不是错误。因为那些貌似作对的国家,如今都没有变为发达国家,比如阿根廷,比如委内瑞拉,比如俄罗斯)

黄金做为货币锚定物,它具有价值“恒定”的作用,货币因为铸造成本、印刷成本很低,加之铸币权的拥有,以及税收的困难;货币具有超发倾向。黄金在1971年35美元一盎司,现在1570美元一盎司,美元“贬值”45倍。如果不设期限,2000美元/盎司根本不算什么!一定会达到而且将一路增加,好像黄金升值一样,实际上根本原因是美元贬值。

但美元毕竟是世界公认的世界货币,公认的原因是美元是有原则发行:1,美联储独立于美国政府,独立执行货币政策,独立账目;2,美国是法治国家,公权力法无授权不可为。

美元理性印刷,意味着黄金相对升值是缓慢的。黄金单边上涨和单边下跌,无不与风险的发生与缓和相关。我认为黄金的价格支撑是1300附近,那是投资的买点。每个人都有关于黄金的基本面和技术面评估,真诚的表达就有参考价值。

金店有金豆子吗

金店有金豆子。

第一因素,投资黄金购买金条确实是一种投资和保值的手段和方式,从过去的金价变动情况看,也确实实现了保值增值

从古至今,投资黄金都是一些人的重要手段和方式,从近十年看,黄金的价格确实也具有投资的价值。2011年3月的金价是275元/g;2012年3月的金价是350元/g;2013年3月的金价是280元/g;2014年3月的金价是265元/g;2015年3月的金价是240元/g;2016年3月的金价是260元/g;2017年3月的金价是265元/g;2018年3月的金价是265元/g;2019年3月的金价是270元/g;2020年3月的金价是350元/g。虽然黄金的价格有所反复,但整体而言从每克275元上涨到350元,整体上仍然说是已经达到了保值增值的目标。

如果我们再以每年投资100克进行测算,十年的时间总共投资了1000克的黄金,平均每年的投资金额从2.4万元到3.5万元不等,总投资金额为282000元,如果以目前金价每克350元进行计算 ,目前1000克黄金的市场总价值为35万元,十年间一共获利68000元左右。

如果我们不考虑复利的因素,平均每年占有的本金金额173350元,10年间年化投资收益率为3.92%,显然实现了保值增值的作用。

第二因素,如果仅仅从投资收益率的角度看,投资收益率实际上并不高,投资保值增值的意义并不大

既然要投资,既然要保值增值,黄金的投资收益率显然并不是那么的理想,而且黄金价格的未来仍然存在较大的变数。

从上面的投资收益率看,虽然实现了3.92%的年化投资收益率,但这样的收益率确实谈不上高,与其他投资收益率相比并不具有突出的优势。

以银行理财收益率的情况看,以前银行理财收益率基本上在5%甚至5%以上,2018年时曾有朋友问,现在大家都购买理银行财产品,为什么很多人一说到银行理财收益都是以年化5%来计算呢?5%年化收益率对于银行理财产品来说很容易实现吗?可见5%已经成为当时银行理财产品收益率的测算标准。2019年以来,银行理财产品收益已经进入下降通道,不仅已经跌破了传统意义上的5%银行理财目标值,从2020年3月份以来,银行理财收益仍更是一路“跌跌不休”,直至跌破传统的收益底4%,并在破4之后仍然不断下行,从而进入银行理财产品收益率的3时代。但即便如此,银行理财产品的收益率在目前前提下,4%仍然是一个并不难实现的目标。

另外国债的投资收益率三年期也大约在4%左右,五年期更高一些,而且是保本保息,有的还可以半年付息一次。如果再看银行存款利率,国有大银行的大额存单利率在3.85%左右,其他银行的大额存单普遍高于4%;如果与大额存款利率进行比较,地方银行和民营银行的大额存款收益率在5%以上。

可见,如果单单从投资收益率的角度进行分析,投资黄金确实不是一个非常好的投资方式和手段。

第三大因素,黄金到底值得不值得投资呢?事实上应该配置一定的黄金资产

虽然黄金的投资收益率并不高,同时还有一定的投资风险,但到底应该不应该投资购买一定的黄金呢?当然应该。

一般来说,黄金已经不是黄金本身,更是人们心目中的财富。这就是黄金不断出现涨价预期的原因。同时,也是人们应该购买黄金的原因。

黄金应该成为家庭资产配置的一种方式,虽然说比例不要太大,但相对来说,如果有一定的财力,每年投资购买100克金条的作法还是可行的,毕竟投资是一个持续的长期的过程,前提是你要有一定的家庭财务能力。

当然投资黄金一定要以金条等投资性黄金为主,千万不要以为无论购买金饰品也是黄金投资,因为金饰品既有人工费、设计费,在出手时还会面临较大的损耗,所以既然是投资那就应该是以金条和原生黄金投资为主,同时要妥善保管黄金实物和黄金购,特别强调一点,要在大的黄金公司门店和银行网点购买比较好,特别是有那种回收业务的机构购买,不要在一些小的机构购买,导致可能出现的质量问题和投资困难。

(2)金属类矿产品价格下降趋势明显

铁矿石 铁矿石价格呈现出震荡前行的特征。进口铁矿石到岸均价为132美元/吨,上涨2.8%。年内最低价是1月的120.3美元/吨,最高价为3月的139.3美元/吨。国内铁矿石价格(66%粉矿)平均为921元/吨,跌幅6.1%,呈波动下降态势(图2-47)。

图2-47 铁矿石价格走势

一季度,由于下游钢材需求量较好,且年初资金较为宽裕,进口矿价格始终维持在较高水平;进入二季度后,随着下游需求转弱,以及对国外矿山的扩产预期,进口铁矿石价格逐渐减弱;整个5、6月份铁矿石采购均相对较弱,再加上6月份出现的资金问题,造成进口矿价格一度跌至110美元以下;8月末开始,下游钢材需求转弱,国外矿山产量增加,进口矿价格小幅回落,整个9月及10月均在130~140美元之间震荡。10月18日,铁矿石期货上市,为国内企业管理市场风险提供一个有效的避险工具;有利于改变我国钢铁企业在定价权上面临的不利现状;采用人民币结算,有利于规避汇率波动带来的利润损失;铁矿石期货的推出加快了我国大宗商品金融化的步伐。在同月印发了《关于化解产能过剩矛盾的指导意见》,该意见可化解钢铁行业产能过剩矛盾,有利于钢铁产业顺应国内外经济发展新变化,满足下游产业结构调整、转型升级的新要求;有利于行业提高发展质量和经济效益,不断增强企业核心竞争力;有利于行业加大节能减排工作力度。

铜 铜价总体上延续了2011年以来下降的趋势。国内铜均价为5.33万元/吨,下降6.9%。铜价由2月的5.81万元/吨降至7月的5.05万元/吨,而后又小幅回升至12月的5.10万元/吨。同期,伦敦金属市场铜现货均价为7325美元/吨,下降7.7%,下降趋势与国内铜价相似(图2-48)。

图2-48 国内国际铜价格走势

纵观全年铜价走势,2月之前,受益于外盘的大幅走高以及下游部分行业良好需求的支撑,国内铜市持续走高;2月中旬至6月底,铜市持续暴跌,致使其价格向成本线回归,暴跌的主要原因在于供过于求的压力,春节过后,下游需求迟迟未恢复,与需求放缓形成鲜明对比的是国内产量与库存的增加;7~8月,铜市反弹,下游需求增加,库存下降;9月开始,随着伦敦库存的增加以及全球宏观层面的风险增强,美联储减少购债规模预期升温,导致铜价开始回落,并陷入震荡波动中,直到年末在伦敦库存的减少以及国内工业数据向好的带动下,铜市才小幅回升,行情转好。

铝 铝价呈现震荡下降的态势。国内铝现货均价为1.45万元/吨,下降7.3%;同期,LME现货均价为1846美元/吨,下降8.4%。从月度数据来看,两地的铝价均呈逐月下滑的趋势,国内铝价最高价为1月的1.50万元/吨,最低价为12月的1.43万元/吨(图2-49)。

图2-49 国内国际铝价格走势

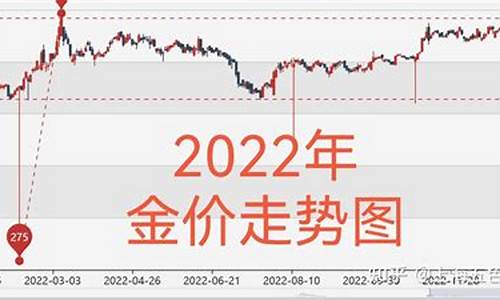

金 国内外金价均呈现出波动下降的态势。国内金价平均为283元/克,下降16.4%。同期,伦敦黄金交易所黄金均价为1411美元/盎司,下降15.4%。从月度数据来看,除了8月黄金价格出现小幅回升外,金价持续下跌。最低价出现在12月,国内价格为244元/克,国际价格为1235美元/盎司;与年初相比,下降幅度为27.3%(图2-50)。

图2-50 国内国际金价格走势

上半年,国际黄金市场延续上年四季度以来的跌势,呈阶梯下行态势,其中4月和6月分别经历两轮大跌。其中,1~4月初,国际黄金价格持续缓慢下行。金价在1600美元/盎司左右徘徊,金价整体走势偏弱,但波幅不大。4月中旬至6月初,国际金价急跌后进入缓慢调整阶段。大跌背后的主因在于后危机时代全球资产配置转向,资金流入收益高的市场,黄金投资需求不足。6月中旬后,以美联储调整货币政策为导火线,黄金市场开启新一轮大跌,最大单日跌幅超过5%,一度跌破1200美元/盎司。7~8月,金价出现了唯一一次反弹,9月开始至年末,金价依旧持续下跌。值得一提的是,2013年下半年,“成本支撑论”开始升温,很多观点认为黄金价格跌到该水平已经接近全球黄金平均生产成本,继续下跌的空间已不大。因此,美联储在12月中旬正式宣布削减量化宽松规模后,金价也并未出现新低。总体来看,2013年成为黄金货币属性减弱、商品属性回归的一年。

稀土 国内稀土价格呈现出“V”型变化态势,先降后升。氧化铕由1月的5983元/千克,降至6月的3418元/千克,而后又回升至12月的4600元/千克;氧化镝价格由年初的2135元/千克,降至6月的1248元/千克,后又在12月回升到1805元/千克;氧化铽的价格变化趋势与上两种稀土类似,最低价出现在6月,为2561元/千克,12月又回升至3540元/千克。总体而言,2013年稀土价格同比都有所回落,其中氧化铕较上年下降38.4%,氧化镝较上年下降51.7%,氧化铽较上年下降40.4%(图2-51)。

图2-51 我国重要稀土产品价格走势

一季度,氧化镝价格持续下跌。由于下游荧光粉市场成交情况未改善,导致下半月市场价格支撑乏力,氧化铕、氧化铽价格出现下行。二季度,由于市场打击私矿,造成氧化镝价格出现上扬趋势,但由于市场整体需求有限,价格上涨困难。而氧化铕和氧化铽价格则持续下跌,直至六月底有小幅回升,但上涨乏力。三季度因为市场传言收储和打击私矿,三种稀土矿的价格都有大幅回升,9月,由于现货充足,贸易商出货价格偏低,致使市场整体被影响,价格普遍出现震荡下跌的现象。四季度,由于市场整体产能过剩,需求较少,导致市场价格不断下行。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。