金价跌幅原因分析报告_金价跌幅原因分析报告模板

1.金价跌幅最大的一年

2.黄金闪崩,创一年多最大跌幅,大跌的黄金,现在能买吗?

3.黄金遭受了有史以来的最大单日跌幅,是谁造就了金价的暴跌?

4.黄金价格持续下跌,一般是什么原因引起的?

金价跌幅最大的一年

2014年,黄金价格的最大跌幅达到33.42%。

2014年,多个因素共同影响了黄金价格的表现。首先,美国逐渐缩减量化宽松政策导致市场对黄金的避险需求减弱。其次,全球通胀数据持续低迷,降低了人们对黄金作为通货膨胀对抗工具的需求。印度的打压黄金消费需求也对市场造成了一定压力。此外,乌克兰局势的不确定性使得投资者更趋向于选择其他避险资产,从而推动了黄金价格的下跌。综合来看,这些因素共同促使2014年成为金价跌幅最大的一年。

黄金闪崩,创一年多最大跌幅,大跌的黄金,现在能买吗?

国际黄金也叫现货黄金或者伦敦金,主要的交易场所为伦敦和美国CME。现在美国黄金连续是国际金价的主流报价。

由于黄金兼具商品、货币和金融属性,又是资产的象征,因此黄金价格不仅受商品供求关系的影响,对经济、政治的变动也非常敏感,石油危机、金融危机等都会引起黄金价格的暴涨暴跌。此外,投资需求对黄金价格的变动也有重大影响。

必须承认疫情的延伸和发展对于黄金的上涨有很大的影响必须承认疫情的延伸和发展对于黄金的上涨有很大的影响,但是这只是其中的一方面。近期以美联储和美国为代表的全球多国释放了巨额资金用于刺激经济,可以预见未来可能爆发通胀危机,这恐将在在未来数年内刺激黄金的高需求。

事实证明,黄金最黑暗的时候已经过去。美债实际收益率为0,处于历史较低位置,美元指数达到历史最高点。实体经济恶化与美联储的无限量货币宽松政策。

将促进美债收益率继续下行和美元指数下行,从而支持金价上行,大宗商品价格历史低位将对黄金价格形成支撑。

全球央行取非常宽松的货币政策和财财政政策全球央行取非常宽松的货币政策和财财政政策,这些政策将导致实际利率下跌维持在偏低的状态,当实际利率下跌的时候人们会愿意去持有黄金。

那么黄金的价格就会有上涨的空间,等实际利率走升之后那么投资人不愿意持有黄金就会抛售,这时候黄金的价格才比较有机会大幅度下滑。

避险需求,即对法币,也就是纸币,例如在疫情下,美国货币超发,有人就回预期持有美元不如持有黄金。再例如极端的曾经的津巴布韦,纸币已经没有公信力,有钱人尽量会把财富换成黄金。

黄金作为一种避险工具,如果大幅下跌黄金作为一种避险工具,如果大幅下跌,意味着投资者的整体风险偏好上升,更愿意去投资风险资产。但这种情况的产生,一般都发生在全球经济向好,新兴市场经济快速发展的背景下。

而以目前疫情的态势看,短期内世界经济还处于疫情的阴霾笼罩下,中美大国博弈还将持续,地缘政治也并不平静。因此,从短期看,黄金并不存在大幅下跌的基础。

但在经济数据方面的利多兑现后,目前市场开始进入复工后经济的反弹,由于本次经济衰退来源于流行疾病的冲击而非金融失衡。

因此在‘流动性风险-信用市场风险-债务危机-金融危机-经济全面衰退’的逻辑链被全球积极的货币和财政政策所切断的情况下,市场对疫情平复后经济出现强势反弹有期待,间接抑制了黄金进一步的上升势头。

当前实际上是黄金价格出现下跌的一个倾向所形成的状态之中当前实际上是黄金价格出现下跌的一个倾向所形成的状态之中,所以在这样的情况之下,大家最好的选择,实际上并不是现在大规模买入黄金。

而是可以在一定的情况之下进行市场的观望,如果你有大规模购买黄金的需求,可以稍微观望一段时间之后再进行购买。

而且我们在这里也要反复强调大家平时购买的实物黄金,经大部分都很有大量的加工费,其实它不是黄金原本的价格,所以从本身的角度来看,投资实物黄金往往是不太可取的一个选择。

黄金遭受了有史以来的最大单日跌幅,是谁造就了金价的暴跌?

黄金为什么会出现暴跌?最重要的原因是全球通货膨胀压力在减轻,这便降低了黄金的规避通货膨胀功能的吸引力。那些赌将会因各国央行争相印钱而导致通货膨胀爆发的黄金多头不得不认输并不计成本退出黄金头寸,并进行反向操作。

而恐慌下的暴跌令黄金投资者受到的刺激太大了。那么究竟哪些原因令金价出现如此历史性的暴跌呢?

罪魁祸首: 塞浦路斯抛售传言

4月11日,路透社报道称,欧盟执委会文件显示,塞浦路斯同意出售多余黄金储备筹资约4亿欧元,这将成为欧元区四年来最大规模的黄金出售,消息公布后,黄金市场出现恐慌性抛售。尽管塞浦路斯涉及的黄金量不大(大约10吨),但黄金交易商仍然担忧欧元区其他国家以此为先例,以后效仿一二。尤其是像葡萄牙和意大利这样的国家,它们深陷债务危机,黄金储备量却远胜塞浦路斯。

幕后黑手: 高盛、美林等金融机构唱空黄金

4月10日,高盛将2013年金价预期从每盎司1610美元下调至1545美元,将2014年金价预期从每盎司1490美元下调至1350美元。此外,近日,瑞银、德意志银行、法兴银行等国际投行纷纷大幅下调今年、明年对于黄金、白银价格的预期。高盛等众多国际知名投行集体高调唱空黄金,导致投资者恐慌性抛空,推动黄金及相关贵金属加速下跌。

宏观因素:中国经济数据不振

周一,中国令人失望的经济数据发布之后,低于市场预期8%的增幅,打压投资者情绪。有分析认为,美国经济持续稳步复苏,美元走强,市场对美国联邦储备委员会量化宽松的预期减弱,弱化黄金作为贵金属的避险属性,打压金价在连续12年牛市之后开始滑入熊市。

市场因素:黄金投资者转行炒股

今年以来金价持续疲弱,令贵金属投资者对黄金的投资兴趣锐减,不少黄金投资者转行炒股。

阴谋论:美联储可能操纵黄金价格

欧美分析人士纷纷通过社交媒体,吐槽伯南克和其担纲的美联储,认为这是他们在下一盘大棋。美国财政部前部长助理更是直言:“从4月开始至今,这场阴谋就在进行中。告诉个人客户,对冲基金和机构投资者都在放出抛售黄金的信息,警告个人客户也要提早退市。紧接着,几天之前,高盛便宣布黄金市场将进一步遭到抛售。他们想要做的就是恐吓个人投资者远离黄金。显然有些令人绝望的事情正在上演”。

信任危机:黄金被质疑是否为有效的避险工具

贵金属分析师Credit Suisse说:“很明显黄金市场上怀疑因素比一周之前更大了——怀疑范围包括央行的独立性、央行对黄金储备的控制以及欧盟条约的神圣性。黄金投资者再次意识到投资黄金并非非常有效的避险措施。”

交易成本增加: 保证金上调将令多头投资者被迫平仓

纽约商品上调了黄金及白银期货最低保证金,保证金的提高将增加交易成本,有可能导致投资者因为资金不足而被迫平仓,这会放大黄金卖空的成交量。

逼仓因素:鲍尔森两日亏损10亿美元 不清仓也恐将被逼仓

对冲基金巨头鲍尔森的个人财富在过去两日几乎损失了10亿美元。从近两日黄金的走势来看,鲍尔森如果不清仓,恐将被空头们联合逼仓,而如果清仓,也势必加剧金价跌势。

日本黑田效应

日本新任行长黑田东彦推出超预期的宽松措施后,日本国债波动率大幅上升,堪比希腊国债。为了满足激增的保证金要求,日本金融机构选择的是出售其他资产加强资本金和流动性而非出售债券。自QE2以来,黄金价格走势与日本国债的内涵波动率逆相关程度很高。

全文资料来源于:常州晚报 《揭秘黄金暴跌的9大原因》一文

黄金价格持续下跌,一般是什么原因引起的?

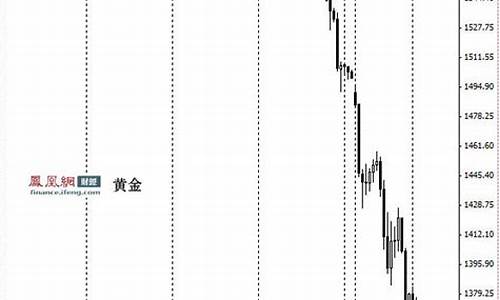

面对国际金价是否还会进一步下跌,技术分析们认为,金价连续三个月形成密集区间被下破,由于是周线级别的破位,接下来金价可能还会连续数日下跌,且可能有较大下跌空间。下方支撑应先看到1260美元/盎司,接着1250美元/盎司,甚至1240美元/盎司月线级别关键支撑。总体来看,多数人对后市处于悲观情绪。

而我们认为,中国经济目前正处于由原来的高增长转变成为高质量,所以持续向好趋势明显,更何况中美贸易谈判将会取得良好进展,使得人们对未来世界经济保持乐观情绪,这是国际金价下跌的“中国因素”。此外,还有美国经济走强、美元指数上涨,进一步使得金价受到拖累影响,所以,短期来看,国际金价将承受强势下压状态。未来,国际金价进一步疲弱概率比较大,但要看后市演变的过程。

在传统的黄金投资逻辑中,当出现风险时,黄金因具有避险属性而受到刺激;当美联储降息、开启量化宽松时,因金融资产的预期收益率下滑,且有可能出现通胀预期,故而不生息、抗通胀的黄金会受到青睐;而当两种因素共振时,黄金价格应该会出现较大幅度的上涨。

从结果来看,在3月9日之前,黄金的走势属于情理之中;但自3月9日以来,黄金的价格跌幅接近10%,难道是传统的投资信条发生了根本性的变化?还是另有原因扰动了黄金的短期价格?我们需要挖掘出黄金下跌背后的真正原因,才能更好的规划下一步投资。

全球央行或收紧宽松政策。欧洲央行目前每个月购买800亿欧元债券和公司债,但未来可能以每个月减少100亿欧元的速度开始放缓购买步伐,不过任何决定将取决于欧元区的经济前景

大量资金短线砸盘。COMEX最活跃12月期金合约在北京时间20:20-20:24五分钟内成交量达14333手,价值逾18亿美金卖盘令现货金急挫跌破1300美元/盎司

德银危机降温。据路透报道,德意志银行目标在本月底前以40-50亿美元与美国当局和解MBS相关调查,这比美国最初开下的140亿美元罚单要低得多,若达成和解,将令对黄金避险需求降低。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。