原油期货对中行有什么影响_原油价格中行是不是有责任

1.中行承担原告全部穿仓损失,20%本金损失也要买单,这样的结果是否合理?

2.中行因“原油宝”被罚5050万,中行冤吗?

3.中国银行原油期货这次灾难,这几百亿就这么没了?谁的责任?

4.中行回应被罚5050万将会深刻反思,中行因何被罚的?

5.中行将拿钱来赔偿原油宝客户的损失,请问这钱从哪来?

中行承担原告全部穿仓损失,20%本金损失也要买单,这样的结果是否合理?

很合理,因为这款理财产品本身就有问题,银保监会也指出,银行在设计该产品时,没有考虑到相关的风险,所以银行对客户进行赔偿也很合理。去年原油宝已经过去了几个月了,但新年第一天,原油宝再次迎来了新进展。近日,江苏法院宣判了一起关于原油宝的纠纷案件,最终绑定原油宝的推广银行,中国银行必须承担客户的穿仓损失和20%的本金损失,并且银行还要支付相关资金的占用费。这也是原油宝以来,首次有法院对该进行宣判。

按照法院公布的消息来看,原油宝是在两年前成立的,用的是100%的保证金交易方式,该产品并不具备期货杠杆交易的特征,所以双方签署的购买协议的合法有效的。虽然银行在该产品设计上,有通过短信的方式进行提示风险,但并没有考虑到原有期货价格的极端情况,也没有完全对类似风险进行提示,而且最重要的是,银行没有执行协议中,保证金降到20%以上及时平仓的条款,所以银行对这次亏损时间应该负责,所以最终被判银行需赔偿客户所有的损失。

其实早前中国银保监会就公布了其处罚结果,认定银行在产品设计推广销售时出现违规现象,所以对机构处以5050万的罚款,对相关责任人处以50万的罚款,并且要求银行赔偿客户相关的损失。

但这次法院判决的结果显示,银行不仅要赔偿客户损失,还要赔偿本金的20%以及相关资金的占用费用,等于是加大了银行的赔偿力度,该宣判出来后,双方也达成一致,决定进行赔偿,客户方也认可,表示不再进行起诉。

中行因“原油宝”被罚5050万,中行冤吗?

并不远,原油宝这款理财产品本身就有缺陷,虽然原油期货跌破负值是意外情况,但银行应该及时透露相关产品的风险。经过几个月时间的调查,银保监终于公布了其对原油宝的调查结果和处罚决定。处罚决定为,对中国银行处以5000万的罚款,而四名相关的交易员处以40万-50万不等的罚金,并给予警告处分。调查结果显示,原油宝该理财产品管理并不规范,相关的协议也不清晰,交易人员对产品的风险控制能力不强,而且在产品交易限额上存在缺陷,所以才出现这么多问题的。

同时银保监的公告还指出,银行对投资者的权益保护也不充分,销售时面对年龄不符合要求的人群也取了签约的形式,这是明显不符合理财销售的规则,而且从相关投资者方面获悉,银行在推广原油宝该项目时,也进行了夸大的宣传,还用了赠送礼品的方式,进行推广,这些都是不符合要求的。在银保监这片公告发布会,中国银行也迅速表示,积极接受这项处罚,同时会举一反三,对旗下所有的理财产品,重新进行风险检测,彻底完善风险控制方面不足的部分。

而在赔偿方面,中国银行表示,对原油宝账户负债部分,银行将免除其债务,这部分有银行来承担,而投资者本金低于1000万的,可以获得20%的本金赔偿。目前已经有80%的投资者同意了和解协议。

不过也有少数投资者表示,原油宝这款产品本身就有问题,设计上就有缺陷,相关交易员也没有做好风险控制,而且银保监也对银行进行了处罚,所以自己的本金已经由中国银行全数退回,毕竟这是银行的问题。

中国银行原油期货这次灾难,这几百亿就这么没了?谁的责任?

所有交易数据都在华尔街手中,真不明白中国投机者的胆量来自哪里?有人说是方向判断错误,其实根本没有什么方向,如果有中国卖家有单未交割,你哪来的油交割,交割地买油交付?信不信在交割地点,不花100美金你一桶油也买不到。

现在的问题是这原油宝是中行的产品,他不是芝交所的交易合约,它只是参考了芝交所的交易指数。那么这问题很明显。中行到底是,经纪公司,还是经纪人操盘手?和经纪公司是不会参与买卖的,他们拿的是合约的交易佣金。目前看应该是扮演的,原油宝是产品,完全按照芝交所的规则在操作而已。

中行现在是有苦难言。为什么呢,正因为全盘按照芝交所的规则玩,现在自动强平退场的先不说,这属于认赔的,现在集中在合约到期交割强平和10点交易结束不给客户平仓移仓。当然这个操作是要客户授权的。本身原油宝这个金融衍生产品就是擦边球包装的。中国的三大商品期货(上海,大连,郑州),入场的客户都要通过期货经纪公司才可以交易的,比如什么上海永安,山东鲁能金穗等。除非是是代客户在芝交所交易,被人套路了,平仓有三种,客户自己,经纪公司,,还分两种,规定保证金不足的强平,合约到期结算平。经纪公司一般会设置警戒线,比如不足20%等等。总之,中行产品设计有问题,他本身就没赔钱,赔啥啊,让多头补钱就是要给空投结算而已,多头不补,中行自己掏腰包,这就真正的赔钱了。机构,国资都是做套期保值,这也是大宗商品交易期货最大的属性。

石油,美元,战争,美国为了控制大宗商品的价格,不惜发动战争的,交易地在美国,数据在美国手里。外加华尔街狼们,你们哪来勇气玩期货的,连股票都玩不过人家,学人家玩玄学。,华尔街要赚差价,银行想转交易费,剩下就只能是原油供应商和期货客户挨刀子了。现在疫情+原油供应商打价格战,原油实物跌倒20美元,人家承认现是在亏本卖,换作平时价格原油供应商也是要赚钱的,你们想想,平时,原油供应商要赚钱,要赚钱,银行要赚钱,亏钱的只有一放:买卖方。

虽然不熟悉金融方面但相信自己的祖国,同美国的搏弈始终都是金融方面也叫做他维持美元霸主地位。打压别国又不是现在才有,就和黄金脱勾到石油挂勾后都发生过多次,什么金融危机?都是他一松一紧再一松剃尽了其他国家羊毛,希腊,泰国等都是他买空卖空整垮的香港要不是有大陆强大的后盾金融早都垮了。 自从石油美元挂勾后美国掌握了沙特为首的欧佩克牢牢掌握了发展重要能源石油,也就是他美元说了算再次收割羊毛。 俄伊印委中等产用油国家真的情愿让他剃得一身光?

用本国货币、黄金期货、石油换物资、发石油债币等等都在挖美元的祖坟他又愿意? 上一次美国要整垮不听讲的又靠石油维持生计的拼命做空,中俄马上结为战略合作伙伴注入大量资金定购俄大量能源,美指导的产油国就大降价看中国似是吃亏实为中俄双赢再次打破他做空搞亏大对手中俄伊朗委内瑞拉等国。 作为一大国区区几百亿和1点几万亿持有美债算得了什么?穷途末路的美国拿什么和中俄联手拼搏?中上海数年前是开设有石油期货,你敢把价降低至成本价下就100%我再大量买入由如何?陈平教授在多个场合都提醒中国的金融市场管理者不要随便为美国打开中国的金融市场,特别是期货和股票市场,我们中国的那些所谓金融专家对于华尔街的那些人来说就像散兵游勇碰上了特种部队,怎么死的都不知道。不要到时候我们辛辛苦苦赚的薄利加工费一夜间就被美国人像韭菜一样一刀割走!

中行在A股上市的公司19年归母公司的净利润就高达1874.1亿元,营收才5000亿,都是赚的老百姓的钱,这么高的利润率也只有在大陆才会有,华为8000亿营收人家才赚600亿,高收益的国有垄断资产关键时刻难到不改承担应有的责任担当吗,应自己的过错造成的损失,就把所有的风险推给小白投资者,合适吗,你们拿着老百姓发的工资早九晚五良心不会痛吗?

其实中国银行只是个庄家,原油宝只是美油期货交易的场外盘,就像股市交易大赛的模拟盘一样,并非实盘,中行并没有任何亏损,只有这次死多头亏啦!亏的钱去那啦!做空的拿走啦!我们这有个做空的盈利资金交割次日已经到账上啦!有人亏损就有人盈利,中国银行就收点点差而已,这次盈利的没有一个闹事儿的。

瑞辛就是个例子,瑞辛的人可以称得上堆里的尖子了吧,照样玩砸了,不过人家不亏,反正拿了几百亿都花在国内了,老外一分钱好处美捞着,大不了以后不出国,美国人拿瑞辛也没折,美国人对中概股是又爱又恨,毕竟投了中概股上万亿,这要是棍子抡重了,倒霉的还是自己的钱,所以开公司要学瑞辛,千万不能学中行,把自己的钱放别人账户上等着杀,国人以后做生意得稳当点,只能把钱弄大陆来,只进不出,现在所有的中资在国际市场都是狙击的对象,这一点在疫情过后会显得更加明显,当心当心当心,重要的话说三遍。

中行回应被罚5050万将会深刻反思,中行因何被罚的?

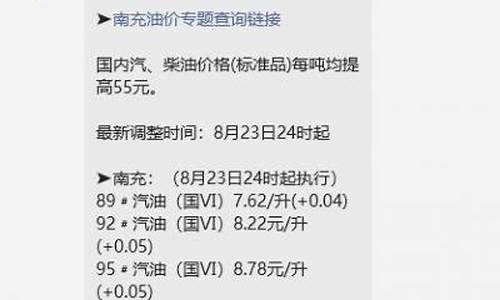

因为原油报爆仓,中国银行迎来了巨额的罚款。近日,有媒体报道,经历过长时间的调查,对中国银行原油宝爆仓的处罚决定终于公布了,首先银监会对中国银行处以5050万元人民币的处罚,而涉及此事的四名高管分别进行罚款和警告处分。关于此,银保监会在其上发布公告,公告表明,这次的调查以事实为依据,为法律为准线,对银行机构和四名交易员进行了处罚,其中两名总经理被处以50万的罚款,还有两名资深交易员被处于40万元的罚款。

据悉,原油宝是中国银行推出的一种与石油挂钩的理财产品,交易过程类似于期货。但由于今年四月份,美国原油期货跌至负值,导致原油宝的投资者直接爆仓,不仅账户直接清零,而且还形成了大量负债。一开始,中国银行还想摆脱责任,但最终的市场舆论的发酵下,中国银行不得不妥协,对投资者欠款部分给予免除,但亏损部分不给予补偿。但不少原油宝投资人并不满意,并且表示原油宝产品本身就有问题,中国银行应该将投资者的本金全部赔付。

最终经过几个月的调查,银保监会终于对中国银行做出了最后的调查报告,并对银行和相关交易者进行了处罚。在银保监会的报告出来后,中国银行也表说,接受相关处罚决定,并会对理财产品不合格问题进行全年清查,确保不会再出现类似的问题。

同时中国银行也表示,会重新与投资者谈判,全面听取相关投资者的需求,争取及时出台相关的补偿措施。消息出来后,不少原油宝投资者也表示,原油宝产品设计得本身就有问题,所以需要将投资者的本金进行赔偿。

中行将拿钱来赔偿原油宝客户的损失,请问这钱从哪来?

中行是有过错失职,连基本的风险管理都没有,我身边亲戚不是这方面专业都知道要提前移仓,最后一天流动性差风险非常大,而且4月份芝加哥期货就公布允许原油为负数,这时不应该警惕一下吗?那么大的银行连这么风险都不顾就知道让客户多交易赚手续费,很多人连期货都不懂,连要交割换月都不知道,以为没杠杆最多就赔本金,谁知道穿仓了,给人割了。

公布交易可为负数,是在此项股票成立当初的成文规定还是中途临时调整的结果?如果不是当初成立时规定而是中途修改,应征得大的投资人的同意书,不应光发一个什么启示,应暂停此项股票交易以示警风险,但中途修改规则也应评定为失信方应负责赔偿事项。

中国银行原油期货交易问题终于有了妥善解决。应该感谢中国银保监会的积极态度与担当,同时也要感谢中国金融委在202005第十八次会议做出的决策。要求中国银行处理好国际业务与汇率等业务。 应该讲中国银行原油期货交易是中国银行把美国原油期货产品进行再次分解与部分挂钩组合的结果。应该讲中国银行的出发点应该是好的,但是其产品设计过程中,考虑风险还是不够的,特别是疫情带来市场波动是更没有想到与预测到的。特别是原油期货买多时竟然出现倒贴钱的。这就产生了20200420中国银行原油期货穿仓问题。

相信中国银行开始的态度是极其强硬的要求客户把在中国银行其他账户的资金都要还给中国银行,就是说突破了原油期货保证金制度,这种底线。因为期货交易保证金制度的底线是当保障金不足百分二十时,客户需要不足保证金,如果不能做到,中国银行作为平台与交易方,有权平仓。但是作为中国银行没有做到法律规定的动作。 因此,在这次中国银行原油期货交易产品的损失中,出现了中国银保监会与金融委的干预,处理的相对之前有了天壤之别!这就是法律给予投资者的保护!是投资者的权利保护的有效案例。让我们大家都要记得自己应该承担的法律责任,还是银行证券期货公司等应该进行的产品设计与风险说明还有教育的职责。

刚开始说要还纳入征信,让客户非常慌,然后客户心想光亏完本金就好了,这下来个20%,这些巨亏客户得感恩戴德了。如果不是虚拟盘那极大损害银行股东利益。如果只是虚拟盘,自己也赚得盆满钵满,还赢得声誉,高手。

原油宝客户心情得到了一定的惨痛的平复,中行的损失则由广大的股民承担了,年末的所得税也受到了影响,其中因为股东有中金等,税收是国家的也是全民的,所以,最终是股民买单,国家买单,是全民买单。只是由部分原油宝变成更广大的群体和政体来承受而已,?不错,银行经营的是风险,但必须建立风险控制机智,必须高效地规避风险,而不是?原油宝?中的一系列神操作,不充分提示风险,不移仓、关闭平台等,若不是这些?神操作?会有这么大的损失吗?决策者是谁?反射弧为什么那么迟缓漫长。所以,应该追责的,追责了吗?何时追责呢?

个人看法:中行这只理财产品并不是真的买原油期货,只是和美国原油期货价格挂钩,本质上这是菠菜性质,就像是足球**,我们并不是真的上场踢球,也是依据两支球队的来。我想中行在这个大盘里并不是所谓的中介或者经纪公司性质,而是庄家。正常情况下有买多也有买空的,双方虽然不一定各百分之五十,但比例差距应该不是太悬殊。没想到那一天原油价期货格跌倒了一分,如此一来就没有人买空了,因为大家潜意识里买东西价格不可能跌到负数,估计中行那个系统里也没有这个选项。

这意味着当原油期货跌到负数,那么所有人都是亏损的,亏损的钱去哪儿了?真的付给了原油买家吗?可是中行只是价格挂钩,并没有真的买原油。显然钱进了中行的口袋,一开始甩锅,我认为此间中行获利颇丰,如果能通过一纸说明坐实投资者的亏损,那中行收益可谓相当可观,现在中行拿出钱来赔偿,恰恰说明中行就是最大获益者,所以能轻松赔偿,如果那300多亿进了其他投资者的口袋,想要再拿出来那绝对是一场旷日持久的拉锯战了。当然这只是我一个门外汉的看法。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。