国际油价跌宕不涨什么意思_国际油价跌宕不涨

1.2007-2008影响国际油价的大事

2.石油的逻辑怎么样

3.经济全球化与世界石油工业发展怎么样?

2007-2008影响国际油价的大事

2008年是国际原油市场大幅波动的一年,油价走势跌宕起伏。受多种因素影响,国际市场油价在上半年节节攀升,并在7月11日创下每桶147.27美元的历史最高纪录;在下半年迅速跌落,并在12月5日跌破每桶41美元,创4年来最低水平。

以下为2008年国际市场上最具指标意义的纽约市场原油期货价格波动大事记:

1月2日,2008年第一个交易日,受投资者担心原油供应紧张以及美元贬值等因素影响,纽约市场油价盘中交易一度达到每桶100美元,最终收于99.62美元,创历史最高收盘价。此后,油价有所下降,但还是在90美元上下徘徊。

2月19日,纽约市场油价再次突破每桶100美元大关,收于100.01美元,再创历史新高。随着美元持续贬值等因素影响,纽约市场油价一再刷新历史纪录。

3月13日,纽约市场油价盘中一度达到每桶111美元,报收110.33美元。收盘价首次突破110美元。

5月5日,纽约市场油价在盘中创出每桶120.36美元的历史新高,最终收于119.美元。

5月21日,纽约市场油价大幅攀升并突破每桶130美元大关,最终收于133.17美元。

6月26日,受欧佩克轮值预计国际油价仍将走高等消息影响,纽约市场油价在盘中一举突破140美元大关,并创下每桶139.64美元的收盘新高。

7月11日,由于市场担心中东地区局势紧张有可能影响全球原油供应,纽约市场油价创下每桶147.27美元的盘中新高,收于145.08美元,刷新历史收盘纪录。此后,国际油价在波动中逐步走低。

7月15日,受美国经济的影响,纽约市场油价跌破每桶140美元,收于138.74美元。

7月17日,由于投资者担心美国经济状况影响国际市场原油需求,纽约市场油价连续第三天大幅下挫,跌至每桶130美元之下,报收129.29美元。

8月4日,受热带风暴“爱德华”将不会影响墨西哥湾石油生产等消息影响,纽约市场油价盘中跌至每桶119.50美元,收盘时报121.41美元。

9月2日,纽约市场油价在早间电子盘交易中即暴跌10美元,盘中触至每桶105.46美元。当天纽约商品场内交易开盘后油价虽小幅回弹,但最终仍跌破每桶110美元,报收107美元。

9月15日,由于美国金融业震荡引发对美国经济的担忧,以及飓风“艾克”对墨西哥湾产油设施未造成严重破坏,纽约市场油价在收盘时跌至每桶95.71美元。这是今年2月以来纽约市场油价首次收于100美元以下。

9月19日,受美国将出台援助金融机构的消息刺激,纽约市场油价重返每桶100美元以上,收于104.55美元。

9月22日,由于投资者担心美国金融救援将导致美元贬值,原油市场出现逼空行情。纽约市场油价一度达到每桶130美元,最终收于120.92美元,暴涨15.7%,创出年原油期货市场建立以来最大单日涨幅。

9月29日,由于美元走强以及金融危机波及全球加剧了投资者对原油需求下降的担心,纽约市场油价开盘后迅速跌破每桶100美元,到收盘时报96.37美元,单日暴跌10.52美元。此后,油价一路下滑。

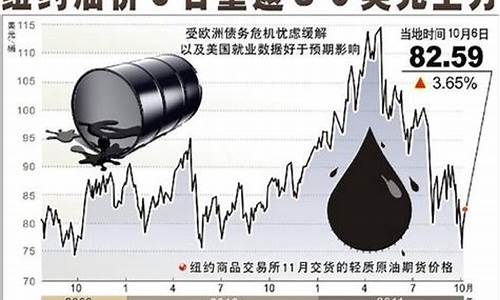

10月6日,受全球股市暴跌的影响,纽约市场油价跌破每桶90美元,收于87.81美元。

10月10日,纽约市场油价跌至每桶80美元以下,收盘时报77.70美元。

10月16日,受投资者担心全球经济放缓以及美国原油库存增幅超过市场预期等因素影响,纽约市场油价再次大跌,收于每桶69.85美元。

11月11日,纽约市场油价跌破每桶60美元,收于59.33美元。

11月20日,纽约市场油价进一步下跌,收盘时报每桶49.62美元。

12月5日,受一系列负面经济数据等因素影响,纽约市场油价再次大幅下挫,收于每桶40.81美元,创下2004年12月10日以来最低收盘价。

石油的逻辑怎么样

高油价、国际分配与宏观经济理论演进 ——读管清友博士《石油的逻辑》 傅勇/文 中国人民银行上海总部经济学博士 半年前去世的萨缪尔森曾有句著名的调侃:当一只鹦鹉学会说供给与需求时,它也就成了经济学家。然而,对于分析许多商品来说,仅仅依赖这个框架会带来许多困惑。石油就是一例。石油问题难以用简单的经济学原理做出充分的解释和预测,但高油价却反过来对现代宏观经济学的发展起到了催化剂的作用。 在宏观面上,石油的生产和消费总体上是较为平稳的,但油价却大起大落。战后的二十几年时间里,全球的石油消费处于一个快速上升通道,与此同时,石油生产同步大幅增加,结果在1960年代,国际油价呈现下降态势。10-1980年代,全球石油的生产和消费增速均有所放缓,但这段时间却是有名的高油价时期。其背景是欧佩克的成立、数次石油危机以及中东局势的动荡不安。1980年代中期以后,全球石油消费一直处于温和上升通道,石油产量大致也是稳步增加,但石油价格却出现了巨幅波动。尤其是“911”之后,国际油价从2002年初的20美元,用了6年的时间攀至140美元之上。金融危机爆发后,油价又上演了高台跳水的戏剧性一幕。油价跌宕起伏的这段历史清楚地显示,来自实体经济的供给和需求基本面无法给出充分的解释。 在微观面上,中国从未获得与其购买力相匹配的石油定价权。在欧佩克对石油市场的控制力有所减弱之后,国际石油供求市场大致可认为是一个垄断竞争状态。然而,在这个市场上,各石油进口国的议价能力并非简单地由其消费量决定。英国大致能够做到石油的自给自足,但英国在油价博弈中占有重要地位。近二十年来,中国石油进口量迅速增加,但在油价上,基本还是个价格接受者。铁矿石市场是一个更极端的明证。这表明,油价绝不仅仅是供求之间数量匹配的结果。 2002年来,国际油价出现了巨幅波动,这一波动显然挑战了此前的石油经济学。这一段时间,国际石油的生产和消费波动很小,主要产油国也没有爆发重大地缘危机。美元指数在金融危机之前经历明显下降,但这一下降幅度还不足以解释国际油价的高涨。实际上,石油与其他大宗商品以及贵金属一起,成了国际金融市场泡沫化的重要组成部分。我们都说,国际金融危机源于房地产领域的泡沫,但房价与油价等商品价格的上涨相比,简直是小巫见大巫;与此同时,国际资本在石油市场上的杠杆率也要远高于房地产市场。 高油价会产生显著的效应。上帝是公平的。中东拉美等发展中国家尽管军事政治力量难成世界一级,但却拥有发达国家需要的石油。在某种条件下,产油国为了共同的利益能够达成一致减产行动,以便对西方国家构成牵制,也是为了能更加合理地开发石油。当然在油价高企的时期,欧佩克有时也会决定增产以平抑油价。曼昆在他的《经济学原理》中解释说,产油国不愿意持续减产抬高油价的一个原因是,石油虽然重要,但当油价保持在高位时,一些替代能源和节能技术就有了市场,这将降低未来对能源的需求以及国际油价,结果会损害产油国利益。因而,从长期来看高油价对产油国来说,并不总是好事。 不过在2002-2008的高油价时代,产油国还是获得了丰厚的收入,这些收入差不多都是以美元计价,即石油美元。石油美元是全球经济失衡的一个重要组成部分。产油国(当然还包括中国这样的贸易盈余国家)代表了储蓄过剩的一方,而美国代表了负储蓄和过度消费的一方。石油美元通过主权财富基金和其他渠道,又会流回美国。在格林斯潘以及伯南克眼中,这是长期利率保持低位的主要原因。长期利率不在美联储的控制之下,但却是房地产泡沫的主要诱因。从这个角度说,高油价不仅是国际流动性过剩的一个产物,还是国际流动性过剩的一个来源,可以说,两者之间存在某种正反馈机制。 在这个正反馈机制中,产油国多少可归入受益者一方,它们积累起了庞大的财富,一些国家的王室富可敌国,而迪拜甚至在沙漠中创造了超级城市的奇迹。美国凭借其国际货币发钞国的地位,也有效规避了高油价的负担。在高油价时期,美元供给保持在宽松状态,美元指数走低。在国际金融危机中,这两类国家都遭受了一定损失。但随着庞大的救市资金注入到全球各个角落,油价已经从危机中的底部有了像样的反弹,在通胀预期和国际资金的推动下,高油价的故事还可能重演。 简单的经济学框架不仅无法解释石油的逻辑,相反石油问题在相当大程度上改变了现在宏观经济学的面貌。石油在经济学理论发展史上,可以说占有重要地位。10年代的高油价曾对经济学开了个不小的玩笑。在此之前,人们曾经无法理解滞涨的出现。然而,高油价所带来的供给面冲击,一方面增加了企业成本进而推高一般物价,另一方面也减少了产出。这使得高通胀和高失业并存。经典的凯恩斯经济学是需求管理的经济学,对供给面的忽视使其在滞涨面前一筹莫展。 在一定程度上,高油价不仅催生了供给经济学,还让新古典经济学成为主流。1985年以后,全球主要经济体的宏观经济波动明显收窄,在产出和通胀两方面均是如此。这被伯南克等人称为“大缓和(Great Moderation)”。在解释“大缓和”的三大主要流派中,有两个应该说与油价相关。一是货币当局经过10年代的高油价拷问,更好地理解了经济运行机制,尤其是取了更好的货币政策。二是“大缓和”仅仅是因为,1985年后,国际油价波动出现了显著的收敛。现在看来,第二点解释看起来牵强一点。危机之前,国际油价的上升幅度是史无前例的。而在此高油价背景下,全球主要经济体依然保持了一般物价的平稳。 收到清友博士的大作《石油的逻辑》有一段时间了。我一直把它摆在手边,有空就翻阅一些章节。这种非系统性地品读,似乎总能在不同的时间,激起我不同的遐思迩想,书中的一些段落和图表给人相当大的想象空间。该书涉及到了油价决定机制的各个层面,并对石油市场的历史发展着墨甚多。清友不仅讨论了我在这一领域所感兴趣的绝大多数问题,还让我的视野由此拓展开去,感到从石油这样的特定视角,或许能够更加深刻而全面地认识我们生活的这个世界。正如我在推介这本书时所写,“清友博士证明,国际油价背后完全由其经济学和国际金融资本游戏规则的逻辑可循,阅读此书会升起一股冲动,即中国或许有能力改变其作为油价博弈的看客角色。本书并不是经济学帝国主义的又一产物,它始终站在地缘政治、大国战略的高度俯瞰石油市场的风物变迁。” 和清友兄可谓神交已久。遗憾的是至今竟未能谋面,但感觉彼此已是多年的旧友。感谢这个浮华的网络时代。通过阅读其文字,与其在网上聊天争论,这位来自山东诸城的朋友在我心中的形象渐渐地清晰生动起来。与清友的交流让我觉得,年少时的理想和心境能够也应该延续得更长久一些。 愿与清友兄共勉。

经济全球化与世界石油工业发展怎么样?

冷战结束以后,经济全球化进程明显加快。在经济全球化过程中,跨国公司通过国际化经营,追求最大利润,使世界范围内投资、生产和销售的无序竞争状态加剧。21世纪,经济全球化的趋势将更加明显,人们会看到真正的全球企业、全球产品、全球营销和全球市场。经济全球化将进一步带动市场国际化,其结果必然使竞争白热化。

经济全球化对于能源行业的影响是多方面的。

(1)新的世界石油工业格局已现雏形。

20世纪90年代以来,世界范围内的企业兼并浪潮高涨,世界石油巨头为应对国际油价的跌宕起伏,进一步垄断国际石油市场,进行了大规模重组。西方石油巨头重新组合后,资本规模大幅膨胀,其融资能力、技术实力、谈判实力和市场垄断能力进一步增强,极大地动摇了OPEC组织的石油生产霸主地位。随着OPEC组织的影响力相对减弱,新的世界石油工业格局渐显雏形,世界石油工业呈现出西方石油巨头和发展中国家的产油国共同操纵的寡头垄断局面。由于势均力敌,任何一方的行为都容易引起世界石油市场的剧烈波动,垄断竞争日益加剧。

(2)国际石油市场竞争加剧,各国抓紧调整本国石油产业结构。

20世纪80年代后期,世界石化工业逐步形成了美、欧、亚三足鼎立的新格局。进入90年代以来,国际石油市场竞争加剧。1995年后,由于全球各地一大批新建扩建的石化装置在三年中集中投产,加上亚洲金融危机,使全球石化产品从总体上出现了供过于求的局面。然而,世界石油工业发展很不平衡,发达国家的石油工业已进入产业成熟期,正向上中下游协调发展、全球化经营、技术知识集约型产业的更高目标迈进,而发展中国家的石油工业则初具规模,正处在由粗放走向集约、进入资本集约化经营的升级换代时期。目前,世界石油工业在世界性经济结构调整和高新技术发展的推动下,进行的以资本集约向技术集约发展为特征的新一轮石油产业结构调整,正向更深层次发展。发达国家及欧美大型石油石化公司在调整中走在前面,发展中国家特别是经过亚洲金融危机打击的国家也正在根据各自的国情加紧产业结构的调整,加快石油产业升级换代的步伐。这些调整将使世界石油石化业在新世纪出现新变化。

(3)大型石油公司以优势业务为主推进战略结构调整。

世界石油石化工业的结构调整带来的业务变化大致可分为四类:一类是以埃克森美孚、壳牌、BP阿莫科为代表的上中下游一体化经营的综合性大石油公司,它们以巨大的跨国油气储量、高的油气产量、强大的炼油能力和全球性的油品市场以及与炼油相配套的各具特色的石化产品生产能力一起成为全球或区域性石油石化业的中坚力量;另一类是以发展中国家、产油国为主的国家石油石化公司,它们以本国上中下游一体化的石油石化业为主,积极向国际化经营发展,凭借其优势和国家的支持成为国际石油石化工业的重要力量,其典型代表是委内瑞拉、沙特、中国等的石油石化公司;第三类是为提高竞争力放弃非核心业务的同时加强优势业务领域,向大型专用和高附加值专业化学品公司的方向发展,成为世界著名的专用化学品、精细化学品公司,诸如汽巴精化公司、ICI公司、罗姆哈斯公司、韦伯公司等;第四类是淡出传统的以石油化工为基础的化学工业,在保留少部分或大部分核心优势石化品业务的同时,主体或部分向包括制药、保健和营养品、农业和植物保护等业务在内、具有良好发展前景、以生物技术为基础的生命科学领域转移,诸如杜邦、道化学、巴斯夫、拜耳、罗纳普朗克、赫斯特、孟山都等公司。

(4)联合开发石油蔚然成风。

从世界范围内看,各国都在实施的全球化配置,逐步形成国内国外两个市场、长期安全稳定供应、合理利用的体系。不少国家在坚持对本国有效控制和主权、安全的前提下,鼓励引进外资,把合资经营、国外投资等方式作为石油工业发展的主要途径。印度、巴西、安哥拉、阿尔及利亚、尼日利亚等国家积极开发石油,吸引国内外投资。挪威、日本、英国、印度、中国以及其他国家的石油公司越来越广泛地与国外石油公司进行合作开发。中东国家和委内瑞拉等产油国家为了使石油发挥最大效益,也在频频向欧美大石油石化公司招手,以结成合资或合作伙伴关系。跨国大石油公司在这些联合开发活动中,由于具备资金、技术实力,在世界石油市场中处于有利地位。它们正在把勘探开发的视角扩向深海地区,陆上领域除了继续稳固中东、非洲、南美和亚太地区外,正在里海扩大版图。在抓石油的同时,各国更加重视石油储备的建设,以降低国际石油市场油价动荡的风险。

(5)技术创新将推动石油石化业进一步升级换代。

当前石油石化业界在寻求新世纪进一步升级换代、再上新台阶、求得迅速发展中,加大技术创新力度已成为各石油石化公司主要推行的战略之一。新世纪的技术创新已不仅仅是开发新产品和降低制造成本,而是向依靠新思路新技术、探索新途径,不断满足未来挑战需求的方向发展。它是一个从新思路新技术的产生,到产品设计、试制、生产、营销和市场化的过程,也就是知识的创造、流通和应用的过程。展望21世纪,不同类型学科间的界限将趋于缩小,自然科学和社会科学将实现有机的交融。高新技术将加快向石化工业的渗透和结合,这一发展趋势对石油石化工业技术的发展将产生革命性的影响。

可以说,经济全球化改变着整个世界,全球化也改变着世界石油工业格局,改变着国际油价、石油市场的供需关系及国际石油合作等,并且这种变化将是长期的、深远的。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。